SEC首次批准比特币期货ETF 定价权之争落幕

原标题:SEC首次批准比特币期货 ETF,定价权之争落幕 来源:链得得

通过了!

周五,美国证券交易委员会 (SEC) 的 5 位委员举行会议后,批准了基金管理公司 ProShares 发行的比特币期货 ETF,系历史首次。

发行文件显示,该产品将基于比特币期货合约而非比特币现货,管理费为 0.95%,交易代码为 BITO,预计将于下周二在 NYSE Arca 交易所交易。

2014 年,Winklevoss 兄弟创立的 Gemini 交易所首次申请比特币 ETF‘被拒’,如今已过去 7 年,7 年磨一剑,比特币 ETF 终于问世。

不过,仍然带有一点遗憾,目前仅通过期货 ETF,而不是纯粹的实物 ETF,两者有何区别?为何仅批准期货 ETF?

比特币期货 ETF VS 实物 ETF

首先,我们需要了解比特币实物 ETF 和期货 ETF 的区别。

如果是实物支持的比特币 ETF,投资管理公司将购买实际的比特币并创建较小的股票,然后可以在证券交易所出售、交易和赎回。

投资管理公司将负责购买或出售必要的比特币,同时安全存储比特币。

普通投资者只需持有比特币 ETF 股票,类似于持有上市公司普通股,这些比特币 ETF 股票的价格将不断变化,以反映比特币的价格。

从理论上讲,如果比特币价格在一小时内变化 1.5%,那么实物支持比特币 ETF 的价格也可以预期以相同的幅度和相同的上升方向移动。

这种实物支持的比特币 ETF 更适合那些希望在不实际持有比特币的情况下投资比特币的投资者,ETF 更方便,更合规。

反观比特币期货 ETF,并不持有真正的比特币,而是通过在比特币期货合约中持仓为股票奠定基础。

由于期货是可以溢价或折价交易的投机工具,因此,与比特币实际价格相比,期货支持的比特币 ETF 的股价有可能出现较大程度的偏离。

例如,如果比特币价格上涨了 1.5%,但比特币期货价格却以 2% 的折扣进行交易,那么有可能看到期货支持的比特币 ETF 单位价格反而下跌。

虽然这样可以为那些厉害的交易者提供套利的机会,但也有可能让他们遭遇损失。

在安全方面,因为不持有比特币,所以不必担心黑客攻击等安全问题,也节省了存储成本。

但是,期货 ETF 的实际成本反而更高,由于期货合约有到期日,这种强制性展期不仅由于期货现货的价格差距降低了潜在的利润空间,而且由于所需的正常交易而增加了运营成本。

总体上,期货 ETF 对于比特币的价格追踪并不完善,且费用更高。

为什么只通过期货 ETF?

对于比特币社区的人而言,这样的结果并不能让他们完全满意,他们更喜欢由实物比特币支持的纯 ETF。

不少人抱怨,转入期货合约的高成本无法充分跟踪现货价格,SEC 应该继续批准纯比特币 ETF。

‘期货是现货市场的衍生品,所以如果你对期货感到满意,为什么对现货市场不满意?’灰度投资(Grayscale Investments )首席执行官 Michael Sonnenshein 如此说道。灰度投资正谋求将 GBTC 转换为比特币 ETF。

这一切很大程度上取决于美国证券交易委员会(SEC)主席 Gary Gensler 的决定,但他又缺乏对加密交易所等关键领域的监管权限。

‘Gensler 希望既创新又平衡’,Bitwise Asset Management 首席投资官 Matthew Hougan 表示能理解 Gensler 的决定。

‘他不想扼杀围绕加密的金融创新,同时他要严厉打击欺诈、不法分子和犯罪活动,他想围绕它建立一个监管框架。’

目前美国还没有一个完整的监管框架,然而加密世界增长如此之快,Gensler 时刻面临压力,SEC 只能在不触怒其他机构的情况下,走得更远。

因此,临时过渡方案是允许比特币期货 ETF 开始交易。

此前,比特币 ETF 没有被批准的一个重要原因是对市场操纵比特币价格的担忧,SEC 并不能真正监管比特币,但是美国商品期货交易委员会(CFTC)监管下的 CME 比特币期货市场拥有合法性,追踪 CME 比特币期货价格的 ETF 也可以放在监管框架内。

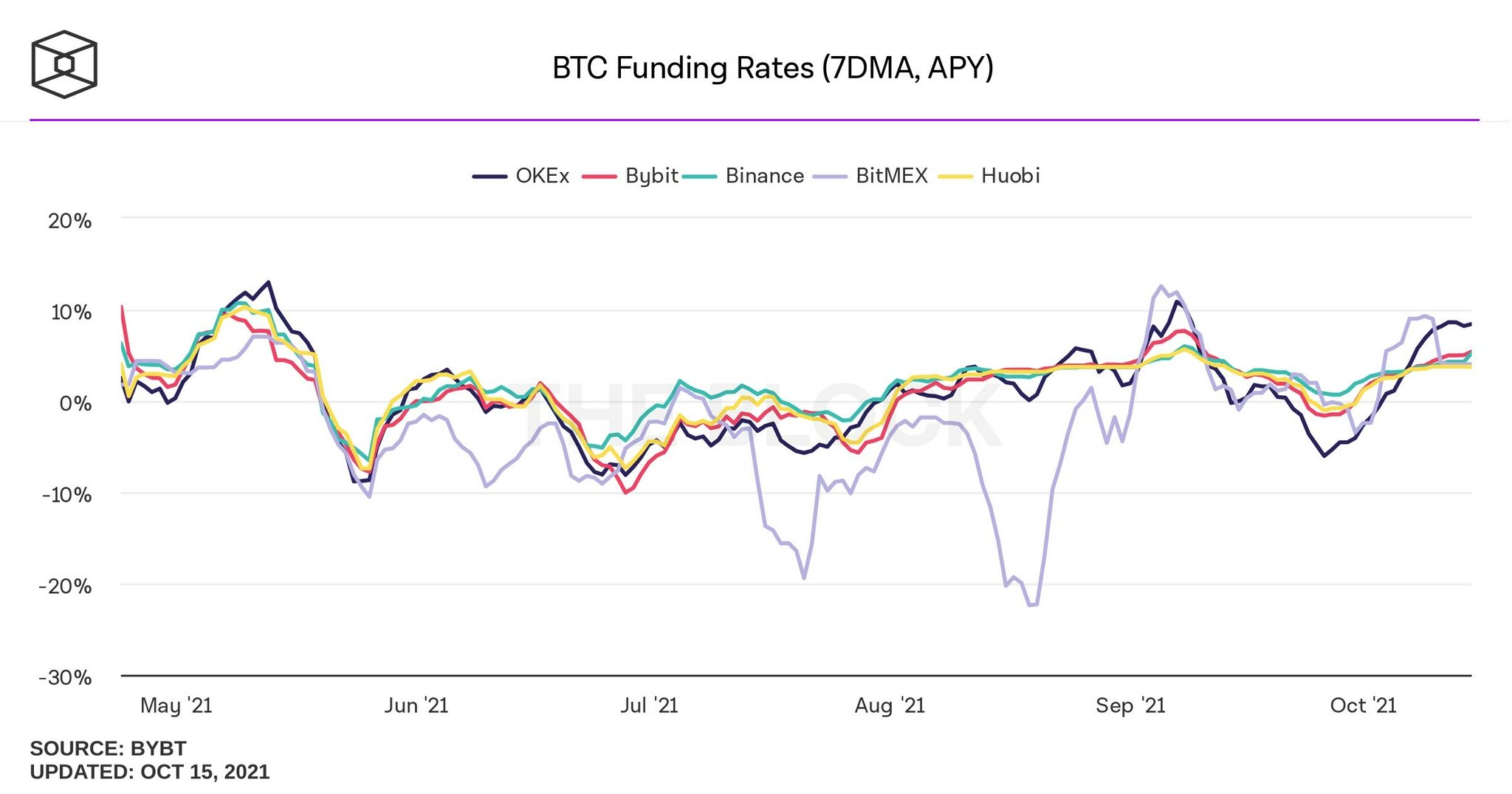

虽然有不少人担心,期货市场可能被现货市场操纵,但根据 Bitwise 资产管理公司最新的论文,CME 的价格领先于现货市场。

‘我们已经表明,CME 比特币期货市场是全球比特币市场价格发现的主要来源,价格首先在 CME 上变动,领先于 Coinbase、Kraken 和其他离岸交易所。CME 是一只大狗,现货市场不会摇动期货的尾巴。’

ETF Trends 的 Nadig 表示同意,并指出在商品领域,定价长期以来一直由期货主导,‘期货是流动性的所在。’

下一步?

如果 ProShares ETF 周二开始交易,其他的比特币期货 ETF 可能会很快得到批准,包括 Invesco Bitcoin Strategy ETF、VanEck Bitcoin Strategy ETF、Valkyrie Bitcoin Strategy ETF 和 Galaxy Bitcoin Strategy ETF。

但是,短时间内,美国 SEC 不太可能批准一个纯粹的比特币 ETF,一方面他们需要时间来检验比特币期货 ETF 的市场反应和成效,其次,目前美国依然还没有一个完整的监管框架去约束现货市场。

什么时候可以通过比特币实物 ETF?

Zacks Investment 的 ETF 研究主管 Mishra 认为,11 月可能会有多期货 ETF 在美国获得批准,如果它们运作顺利,SEC 可能会在 2022 年上半年批准实体 ETF。

她同时认为,只有在比特币实物 ETF 被批准之后,以太坊 ETF 才有可能性。

可以预见,未来将有大量的场外资金通过 CME 期货参与比特币市场。

10 月 9 日,CME 多空比来到了近三年的高点,机构交易者对后市的乐观程度已经来到了‘贪婪’级别,似乎提前预示了比特币期货 ETF 的批准。

CME 比特币期货,叠加比特币期货 ETF,一切都在美国政府的监管之下,美元资本将会在比特币定价权上拥有统治般的话语权与影响力。

比特币的定价权之争落幕。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。