数字人民币试点场景多点开花,支付机构面临新挑战

从生活缴费到餐饮服务,再到交通出行、购物消费……自去年10月数字人民币外部可控试点首次在深圳罗湖展开后,近一年来,数字人民币的应用场景遍地开花。

最新数据显示,已有十个城市及2022北京冬奥会开展了数字人民币试点工作,部分城市还推出了数字人民币绿色出行、低碳红包等使用场景。截至2021年10月8日,数字人民币试点场景已超过350万个,累计开立个人钱包1.23亿个,交易金额约560亿元。

第一财经近日调研发现,上海多个消费场景,如菜市场、商场等均出现了数字人民币的身影。在业内人士看来,未来数字人民币的应用场景将进一步普及,而在此过程中,第三方支付机构将面临用户竞争和数据管理的挑战。

试点场景不断丰富

2019年底,数字人民币相继在深圳、苏州、雄安新区、成都及2022北京冬奥会场景等地启动试点测试;去年11月,又增加了上海、海南、长沙、西安、青岛、大连等6个新的试点测试地区。

至此,数字人民币试点省市基本涵盖长三角、珠三角、京津冀、中部、西部、东北、西北等不同地区。目前,上述地区基本都已开展数字人民币试点工作,有的还推出了数字人民币红包类消费刺激措施,吸引一众消费者关注。

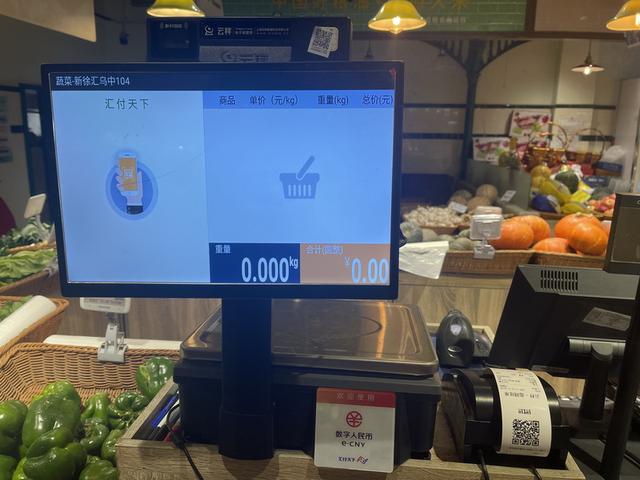

记者近日调研发现,数字人民币正“飞入寻常百姓家”,出现在了上海乌鲁木齐路的网红菜场——乌中市集。据了解,乌中市集的数字人民币收付款功能主要由汇付天下搭建,消费者只需安装数字人民币APP,便可以通过打开二维码、被扫码的方式进行数字人民币支付。

比如,在购买菜品时,消费者将商品放到摊位前的智能电子秤上,显示屏便会显示商品名称、单价、重量、最终价格等,待确认后,消费者即可打开数字人民币App,点击付款码完成支付;同时,消费者还可以通过扫描附带二维码的小票,进行菜品溯源。记者注意到,菜市场中,几乎每个摊位前都放有醒目的“欢迎使用数字人民币”的标志。

(记者摄于乌中市集)

除了菜市场外,百年老品牌“乔家栅”也可支持数字人民币付款,同样是由汇付天下提供技术支持。实际上,自数字人民币试点工作开展以来,第三方支付机构纷纷参与其中,在业内人士看来,这将有利于支付机构提升商户黏性。

银联商务也于今年10月在上海完成了多个场景的数字人民币布局。如在龙华寺、中石化第一加油站、虹桥社区AI食堂等,银联商务均提供数字人民币的全套数字化解决方案。截至今年10月,银联商务已经在全国落地受理数字人民币商户5.5万家。

当前,试点推广还在持续,商户作为数字生活的基石,只有更多商家在不同场景的持续加入,数字人民币才能遍地开花。“数字人民币适合一切场景,不仅仅是新业态,也有老字号,因为数字人民币注定是未来主流的支付方式。”汇付天下董事长兼CEO周晔表示。

博通分析高级分析师王蓬博也对记者称,目前来看,数字人民币试点开展值得点赞,落地的生活消费场景得到大大拓展。“试点呈现出选择地区广泛且有代表性、规模有序扩张的特点,不管是对公还是对私都达到了预期,为后续的进一步推广和使用奠定了坚实的基础。”

至于未来数字人民币试点工作的重心,王蓬博表示,或将发力三方面。一是生态体系建设,比如如何与平台型支付机构进行交互,如何推动市场化建设和受理系统升级,如何形成一个各方都容易接受的定价机制等,会逐渐明晰;二是安全性建设,包括系统安全、风控机制、反洗钱体系的建设;三是如何在更多的普惠金融和新农村建设场景中进一步发挥数字人民币的特殊作用。

盈利模式单一问题待解决

在数字人民币逐步推广的同时,参与方也不断扩容,越来越多的第三方支付机构加入其中。记者了解到,近来包括汇付天下、银联商务、连连支付等支付机构陆续接入了央行数研所的数字人民币互联互通平台。

在数字人民币的“双层运营体系”中,第三方支付机构主要扮演数字人民币流通推广通道的角色,被市场视为“2.5层”;第一层为央行,负责发行数字人民币;第二层为国有六大银行以及网商银行、微众银行,是数字人民币的运营机构,负责向公众兑换数字人民币。

在不少业内人士看来,数字人民币的推广普及,将为第三方支付机构带来新的发展机遇。比如,有助于支付机构推动相关产业进行数字化升级改造,特别是重要客户的需求满足;此次还有上市支付机构在业绩报中提到,随着数字人民币的推广,公司业务开始快速涉足之前未涉猎的产业供应链、景区等,公司也因此将在支付市场上获取更多的市场份额。

但要注意的是,相比银行,第三方支付机构或面临更大的挑战。一方面,银行在数字人民币支付领域具有先发优势,结合数字人民币自身的可控匿名和安全特性,可能使得第三方支付原有的领先地位受挫,造成部分用户流失和信息流失。

王蓬博分析称,未来,银行或许会借助数字人民币的普及进一步夺走原本第三方支付机构占据的部分支付市场份额和活跃用户,实现流量基站,进而对第三方支付公司的中介服务费用收入和其他增值业务产生影响。

另一方面,“目前央行层面对数字人民币的数据如何被管理所透露的信息较少,这是目前运营机构能否在支付市场差异化竞争的不确定性所在。”王蓬博称。

因此,面对潜在的挑战,第三方支付机构需在产品、服务、经营战略多方面进行调整。记者获悉,目前多数支付机构依旧以支付手续费等为主要盈利来源,数字化服务营收占比大多未超过10%,盈利模式单一问题仍未解决。有建议称,支付机构可在场景覆盖的基础上,进一步提供涉及营销服务、账户管理、数据服务、撮合交易等多方面的全场景和模式的解决方案。

比如,在汇付天下为乌中集市的提供的数字化方案中,除了打造消费者一侧的数字人民币支付方式,在菜场管理和商户侧,该“数字化菜场”的解决方案还为菜场提供了包括多钱包聚合收款、多层级账户和资金管理、实时分账、线上线下互通、会员管理、积分和卡券营销等数字化管理功能,帮助企业加快数字化转型。

来源:第一财经

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。