大利好!历史首次,2700亿“安防茅”出手了!网友:冯柳开心了

来源 中国基金报

记者 南深

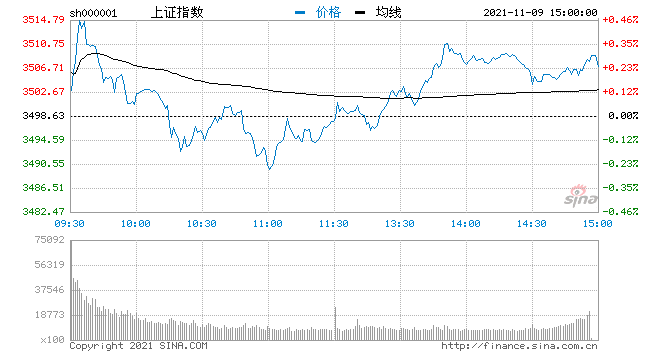

业绩放缓叠加美国制裁风波,曾经的“安防茅”海康威视股价跌跌不休,今年以来跌幅43%,自去年7月高点以来跌幅60%,4000多亿市值灰飞烟灭。此背景下,公司终于坐不住了,大举出手回购。

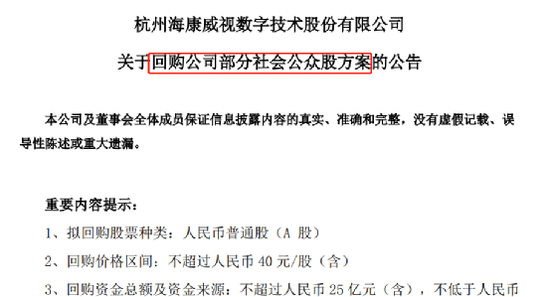

9月15日晚海康威视公告,拟回购20亿至25亿元,回购价格不超40元/股(最新价28.99元/股),时间自股东大会审议通过后一年内。对这一回购方案股民看法不一,有的认为是重大利好,有的认为可能并不会有太大作用,中国平安、格力电器、美的集团等越回购越跌的前车之鉴还历历在目。

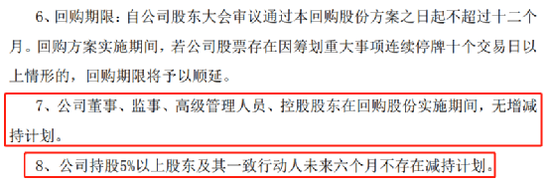

但中国基金报记者注意到,海康威视此次回购有两大根本不同,一是回购股份将依法注销减少注册资本,从而直接增厚每股收益;二是控股股东和管理层承诺回购期间不减持,其他持股5%以上重要股东未来六个月内不减持,将直接锁定大量筹码。

另外,这是海康威视历史首次回购,在此之前各发生过一次管理层增持和一次控股股东增持,分别在“股灾3.0”后的2016年2月,以及市场持续阴跌后的2018年10月,两次增持均是阶段性大底部,增持后公司股价最高涨幅分别达到4倍和2.5倍。

回购股份将注销

大量筹码承诺锁定

海康威视在公告中称,基于对公司未来发展前景的坚定信心和对公司长期价值的高度认可,结合公司经营情况、主营业务发展前景、公司财务状况以及未来的盈利能力等的基础上,为维护公司市场形象,增强投资者信心,促进公司的长远发展,公司拟使用自有资金通过深圳证券交易所交易系统以集中竞价交易方式回购部分公司已在境内发行的人民币普通股(A股)股票。

本次回购资金总额不低于20亿元,不超过25亿元,回购价格不超过40元/股。在回购股份价格不超过40元/股的条件下,按回购最高限额25亿元测算,预计回购股份数量不多于6250万股,约占公司目前已发行总股本的0.66%;按此次回购最低限额20亿元测算,预计回购股份数量不少于5000万股,约占公司目前已发行总股本的0.53%。

本次回购期限为自公司股东大会审议通过回购股份方案之日起十二个月内。

与绝大多数公司回购股份用于股权激励或者员工持股计划等不同,海康威视本次回购的股份将依法注销,减少注册资本。此前,大额回购的格力电器、中国平安、京东方A(3.460, -0.11, -3.08%)、美的集团等,大多用于激励目的,有分析认为本质上是跟市场做对手盘。而回购股份依法注销,可提升每股收益,作为分红的替代还可以减少税负。

另外,A股经常发生上市公司回购维护股价,但重要股东或者管理层却减持的案例,如稳健医疗(68.320, -1.15, -1.66%)等,给投资者预期造成混乱。此次海康威视直接锁定大量筹码:1,公司董事、监事、高级管理人员、控股股东在回购股份实施期间,无增减持计划;2,公司持股5%以上股东及其一致行动人未来六个月不存在减持计划。

高毅持股两年坐过山车

网友:冯柳开心了

从东财股吧来看,对海康威视的大额回购,股民的心态似乎比较复杂,多数认为算是利好,也有不少声音担心即使回购股价也未必会涨。

看好的网友称,“来了,终于来了”“好企业,有担当”“真的良心,希望我的重仓股都这么干”。谨慎的网友则表示,“盘子太大,回购也飞不起来”“按说这是利好我还是有点慌”“我是不太相信这操作”。

还有的网友则关心起高毅资产的明星基金经理冯柳,称“冯柳开心了”。

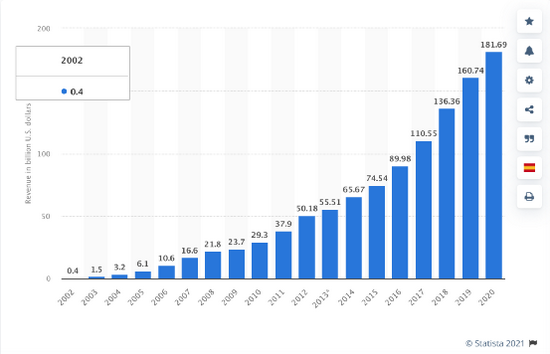

中国基金报记者注意到,截至今年上半年,海康威视是冯柳掌舵的“高毅邻山1号远望基金”的绝对第一大重仓股,持仓市值高达144亿元,如果至今没有减持的话,按最新股价算市值也有115亿元。

从冯柳的建仓和加仓时点来看,其持股两年坐了一轮大大的过山车,大概率没有赚到钱,甚至还亏钱。

2020年三季度,冯柳大举建仓海康威视2.31亿股,占总股本比例的2.47%,一举成为第五大股东,以当季均价计冯柳建仓耗资约77亿元。此后从2020年四季度到2022年一季度,冯柳偶尔有轻微加减仓,但整体变化不大,2022年一季度末的持仓是2.1亿股,持股比例2.23%,到2022年二季度末该部分持股基本回到了建仓时的价格。

而此时,冯柳选择大幅加仓,一举增持了1.88亿股,增持比例89.5%,持股占比达到4.22%,升为第四大股东,按当季均价测算耗资约68亿元。但遗憾的是,这次加仓目前看并不算成功,从7月份至今两个多月,海康威视又跌了20%。这样,冯柳在这只股上大概率已浮亏数十亿元。

值得一提的是,冯柳在7月底还斥资20亿元参与了复星医药(32.280, -0.76, -2.30%)的定增,但没想到定增刚完成一个多月,复星医药控股股东反手就抛出大额减持计划,导致股价大跌。目前冯柳在复星医药上的浮亏也在20%以上。

海康威视历史首次回购

管理层和大股东曾两度精准增持

尽管不少股民对此次“安防茅”的回购仍心存疑虑,但不妨先了解一下公司的“护盘”历史,可能会有不一样的感受。

中国基金报记者关注到,海康威视自2010年登陆中小板,这样大张旗鼓、诉求明确的回购,还是第一次。但公司曾发生过两次管理层或控股股东的增持,两次都精准地摸到了阶段性大底。

2016年2月23日晚海康威视公告,收到公司总经理胡扬忠通知,胡扬忠于2016年2月22日-23日通过深交所交易系统二级市场买入的方式,增持公司股份1808万股,占公司总股本的0.4443%,耗资约5亿元。

当时的背景是,在熔断机制的催化下,“股灾3.0”悄然而至,2016年开盘第一天就出现千股跌停,此后短短四个交易日上证指数跌幅达26%,并继续调整到2月底才触底。海康威视当然无法幸免于难,两个月不到一度跌了40%,从2015年7月的高点算起则跌了70%。

事后来看,胡扬忠此次出手算得上神来之笔,与最低股价的距离精准到仅相隔一两个交易日,而首次出手之后胡扬忠还有多次买入,期间也有其他董监高加入买入队伍,一直到持续到当年年底。而从胡扬忠首次出手到2018年2月的高点,差不多两年时间海康威视股价涨了4倍。

第二次增持发生在2018年10月23日,此次出手的是公司控股股东的一致行动人中电科投资,彼时其公告计划在二级市场增持1.5亿元至3亿元(含10月23日的买入股份),增持期间为自2018年10月23日起的六个月内。截至2019年4月23日收市,中电科投资最终一共增持了645万股,耗资1.77亿元。

彼时的背景是,从2018年初开始,沪深股指持续阴跌,导致数百家民营上市公司爆发股权质押危机,跌跌不休一直持续到当年10月。

海康威视当时则从2018年底的20元(前复权,下同)附近,涨到了2021年初的近70元,区间最大涨幅也有近2.5倍。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。