打新的哭了:新股上市首日破发 一度跌超10%

来源:中国基金报

见习记者 秦薇

港股打新再遇首日破发。

10月15日,生物制药新股和誉生物(2256.HK,下称“和誉”)开盘即低开9.31%,截至发稿时报11.90港元,较发行价跌4.49%,每手亏近2000港元。此前,和誉暗盘收跌6.1%,相当于每手亏1520港元。

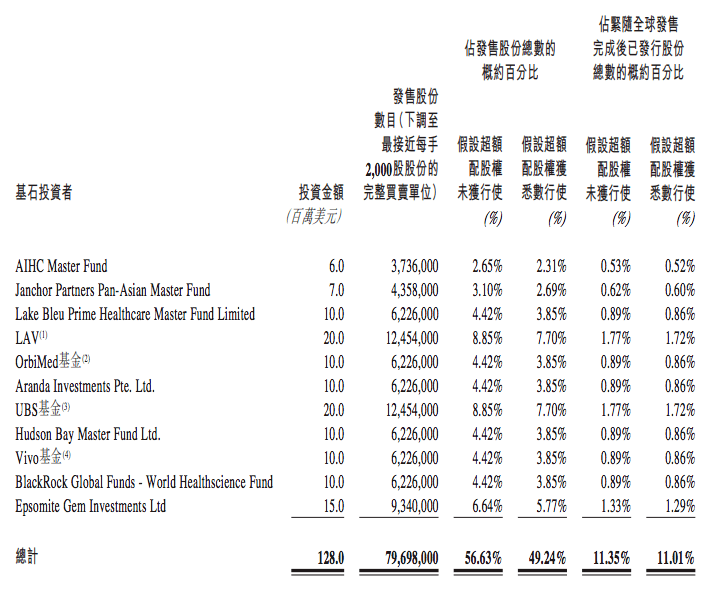

11家基石捧场

和誉成立于2016年,是一家临床阶段的生物制药公司,主要从事小分子精准肿瘤疗法与免疫肿瘤疗法。

在上市前,和誉就已经获得礼来亚洲基金、启明创投、淡马锡等知名机构的投资,此次IPO,和誉共吸引到包括部分老股东在内的11个基石投资者,包括淡马锡、礼来亚洲基金、瑞银基金、贝莱德基金、奥博资本、清池资本等。

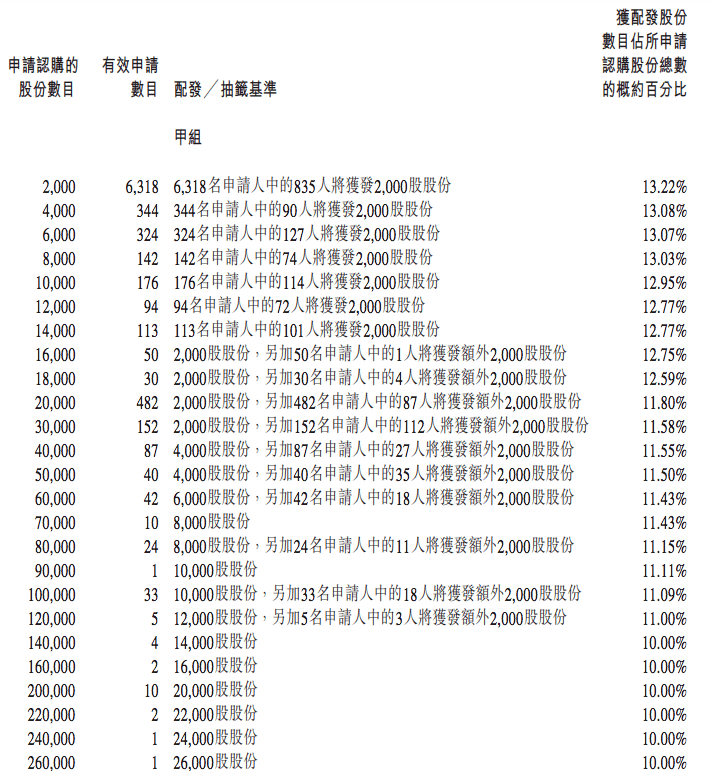

一手中签率13.22%

相比此前的热门IPO,和誉此次认购热度一般。

香港公开配售部分共有8521人认购,认购倍数约5.64倍,一手中签率13.22%,相当于认购8手稳中一手。国际配售部分申购人数未披露,认购倍数约4.65倍。

以发行价12.46港元计,本次全球发售所得款项净额估计约为16.05亿港元。根据招股书,所得款项净额将主要用于五方面:

约52.3%用于进行中的及未来的研发,包括核心候选产品ABSK011和ABSK091 (AZD4547)已计划的临床试验、注册文件的编制及未来商业化;

约28%用于公司的其他临床阶段产品及公司正在研发的候选产品;

约8.4%用于公司的临床前研究,包括持续开发公司的研发平台及研发新型临床前候选药物;

约6.3%用于建造上海的生产设施;

约5%用作公司的营运资金及一般公司用途。

尚未实现商业化

自成立以来,和誉已建立由14个专注于肿瘤学的候选药物组成的待开发产品线,包括5种处于临床阶段的候选药物,现阶段,公司主要就治疗肝细胞癌(HCC)、尿路上皮癌(UC)及胃癌(GC)开发核心候选产品。

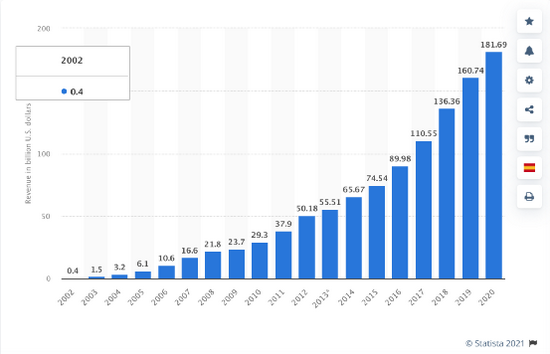

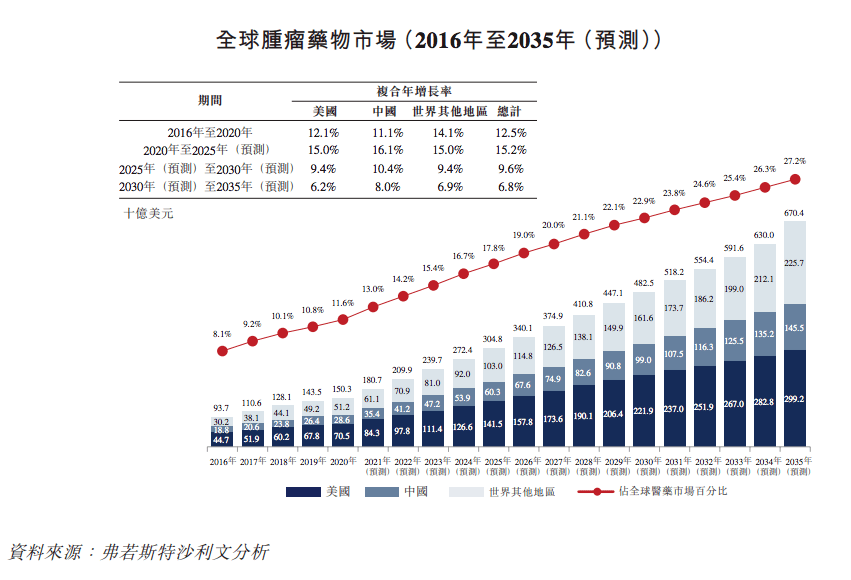

弗若斯特沙利文预计,2025年和2030年,全球肿瘤药物市场规模将分别达到3,048亿美元和4,825亿美元,2020年至2025年的复合年增长率为15.2%。其中,中国肿瘤药物市场2020年达到286亿美元,预计2025年和2030年将分别增长至603亿美元及990亿美元,2020年至2025年复合年增长率将达16.1%。

但目前,和誉尚未有实现商业化的产品,主要收入来源为政府补贴、银行利息收入、金融资产投资收入等。

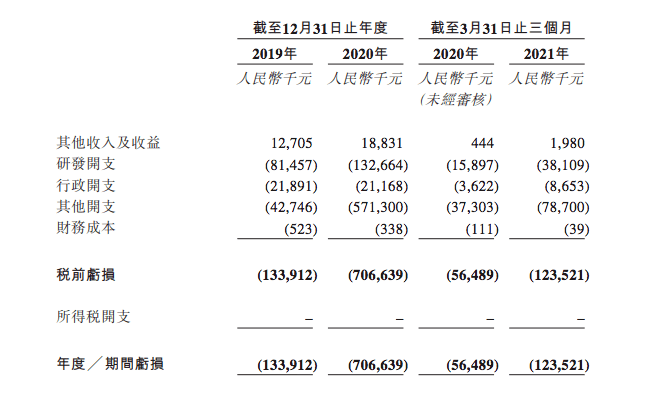

招股资料显示,和誉一直处于亏损状态,2019年、2020和2021年第一季度,和誉的收入分别为人民币1270.5万元、1883.1万元和198万元,同期内净亏损分别为1.34亿元、7.07亿元和1.24亿元。

生物科技新股多破发

今年前三季度,已经有23家医疗健康公司在港交所上市,其中包括12家尚未盈利的生物科技公司。和誉上市后,仍有5家企业已经通过港交所聆讯,其中4家为尚未盈利的生物科技公司。

但目前市场对于新上市的生物科技公司认可度较低,尽管大多新股都有知名基石投资者支持,不少新股还是难逃首日破发的局面,如心玮医疗(6609.HK)、先瑞达医疗(6669.HK)、堃博医疗(2216.HK)、创胜集团(6628.HK)等。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。