新股频繁破发!打新基金急寻出路

原标题:新股频繁破发!打新基金急寻出路…

中国基金报记者 张燕北

近期A股市场新股破发频现,新股上市稳赚不赔的预期已被打破。受打新策略局部失效拖累,打新基金产品的收益出现明显缩水。尤其以打新作为重要收益来源的“固收+”基金、指数增强基金,一定程度上受到影响。

面对打新确定性收益转向不确定的新局面,专业机构的上市公司基本面研究和报价能力面临考验。公募基金将直面短期困境,进一步加强投研基本功,规避定价过高的新股,尽量提升打新回报。事实上,打新收益对于稳健型投资者来说仍然具备吸引力,打新基金仍然值得配置。

基金打新收益整体走低

10月22日是标志性的一天,从这天开始,每个交易日都会出现新股“破发”,有时候甚至出现1天几只新股“破发”。破发潮来袭,导致公募基金打新收益随之缩水。

“市场有部分公募产品是靠打新股的策略维持稳定收益的,尤其指数增强和固收加产品以打新收益为重要收益来源,如今新股频频破发,打新基金收益缩水明显。”沪上一位公募人士介绍道,“原先规模5亿左右的打新基金,年化打新收益大概可以贡献6-8%左右,随着新股询价制度的改变,这部分收益未来会出现缩水。”

宝盈基金固定收益投资部总经理邓栋表示,“对于打新基金而言,现在的新股频繁破发应该是一个比较悲观的状态,由于前述原因,导致新规以来新股定价过高,未来将会是一个继续博弈的过程,新股定价将会趋于理性。从打新的大数情况来看,不太可能出现赔钱的状态,不然新股融资就进行不下去。所以最后新股定价将会进入一个均衡状态,整体会给网下打新着提供一个正常的绝对回报,但是比较肯定的是,该回报将较之前打新收益有明显的下滑。”

诺德基金基金经理曾文宏表示,短期看打新基金是会出现回撤的,但长期还是要看在新的均衡实现之后,新上市公司的整体收益情况。

另招商证券研报统计显示,在2亿元账户规模下,A类投资者1月至9月参与科创板打新的平均收益率为1.14%,10月急转直下告负,为-0.08%;1月至9月参与创业板打新的平均收益率为0.76%,10月的打新收益率仅为0.24%。

针对新股最近频繁“破发”的现象,受访公募人士认为是多因素共振的结果。鹏扬基金股票投资部基金经理吴西燕表示,今年IPO询价新规实施后,机构报价水位不断攀升,新规前报价大致在15-20倍,新规后第一批报价在25-30倍,第二批虽有所降低但仍高于新规前。市场定价重新平衡的过程中,近期出现新股破发。

邓栋称,新股破发有两个因素,除近期新股申购规则有所变化外,北交所即将开启也是一个重要原因,会比较大程度地分流新股市场的资金。诺德基金基金经理曾文宏则认为,最近市场风格切换快,市场震荡,打新破发刺激普通投资者抛售也有部分影响。 另外还有观点认为,近几年市场行情比较好,或也导致了一级市场部分标的估值过热。

考验公募研究和报价能力

受访公募人士普遍认为,新股破发或在未来一段时间内成为常态,想要通过打新获取一定回报的公募基金也将面临考验。

鹏扬基金股票投资部基金经理吴西燕介绍道,一级半市场和二级市场的合理利润空间会继续存在,因为这是新股发行改革成功的一个重要环节。未来市场可能还会偶有破发,但整体预计将趋于稳定,新股定价将趋于合理,这有利于A股市场的功能发挥。

“未来打新收益不再是政策套利,更加考验专业机构对上市公司的基本面研究和报价能力。基于对市场制度、博弈策略、历史和未的深入研究,仍可获取新股打新回报。我们不去追逐市场的热点,做深入的基本面研究,坚信更有价值的公司,做扎实的投资判断。风险防范上,要防范尾部风险,做分散投资,适当进行逆向投资。”吴西燕说道。

针对未来新股破发是否会趋于常态的问题,邓栋也认为,破发会成为常态,作为个人投资者网上打新还是需要根据新股的基本面和新股定价进行选择。

诺德基金基金经理曾文宏则称,破发在十月以后比较频繁,历史上也有过类似的阶段,但新股破发并没有持续较长时间。市场可能会寻找新的均衡,一部分网下申购机构退出,报价趋于合理后,将形成新的均衡。

曾文宏表示,短期内打新基金面临IPO个股破发带来基金收益不及预期的困局,但"危"中有"机",作为机构投资者,正好借此机会转型,摆脱单纯追求中签率的打新模式,深入研究新股基本面,把握合理定价的新股机会。

打新基金仍有配置价值

尽管打新基金收益率在未来一段时间内或受到新股破发影响,这类基金产品仍然具有较好的配置价值。

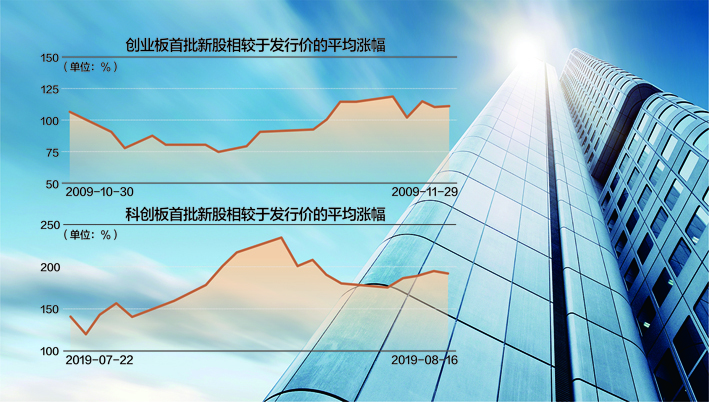

吴西燕介绍,新规前新股上市平均涨幅在150%-200%,新规后涨幅会降到50%,在初期可能会降低市场平均打新收益。从投资者结构看,对冲打新专户和融券打新专户约占网下打新参与者的30%左右,随着上述专户的部分撤离,剩余打新机构获配比例会相应提高。未来围绕新股报价,市场博弈会持续2-3个月,之后会形成稳态。

“未来打新基金收益整体或将走低,但并不意味着打新基金不能买。”上述沪上公募人士直言,“首先,虽然新股出现破发,但机构比个人投资者更专业,在打新上也更理性,新股破发的影响相对可控;其次近多只新股出现破发,但在整体新股中占比仍然是少数,虽然未来打新收益整体或将走低,但打新收益对于稳健型投资者来说仍然具备吸引力。再者,从目前来看,往下打新的中签率依然比较低,因此投资者仍然可以通过打新基金分享打新收益。”

他同时强调,只是未来要适当降低打新基金的收益预期,同时更关注打新基金管理人的投资能力,譬如对上市公司的研究能力、定价能力等。

事实上,对于大多数基金经理而言,打新收益只是基金组合收益中很小的一部分。以固收+基金为例,除了打新策略,定增、量化、转债、股票等也是固收+的增强策略,未来也依然可以贡献增强收益。

吴西燕认为,打新可以增强收益,但对于规模稍大的“固收+”基金而言,要实现追求长期绝对收益的理念,更多还是要靠自上而下的大类资产配置、严格的风险管理和基于主动管理能力的个股个券选择。对于具备这几方面能力的基金公司,新规不会对其“固收+”策略产生明显的冲击。

邓栋表示,打新只是固收+策略中的一部分,当打新收益下滑时,组合也会评估打新收益与底仓波动的平衡,看策略是否可持续,同时打新只是一段时间内的策略,不可能长期维持较高的超额回报,下滑是正常的,固收加策略最终还是来自于股债的资产配置,以及权益仓位控制及选股,未来也会在这个方向上多做一些。

曾文宏也认为,“固收+”策略的本质还是在固收的基础上做加法。短期打新收益下降,那就要通过主动管理获取底仓尤其是权益底仓收益来稳住产品的整体收益。谁的加法做得好,那相对来说业绩就会比较突出。

编辑:舰长

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。