终于要进军资本市场,万科拟分拆万物云上市

界面新闻 记者 | 黄昱

编辑 |

1

在一个最让人意料不到的时间,万物云宣布要上市了。

11月5日晚,万科发布公告称,公司第十九届董事会第十三次会议以通讯表决方式审议通过了拟分拆所属子公司万物云空间科技服务股份有限公司(以下简称“万物云”)到港交所上市的相关议案。

万物云是如今为数不多的未上市大型物企之一。克而瑞物管统计数据显示,截至今年9月初,共有52家物企成功登陆资本市场,年内成功上市的物企达到11家,较去年同期6家上市物企数量几经翻倍,目前,仍有超20家物企正在排队上市。

今年物管行业正处于收并购的白热化阶段,万物云先后收购阳光城旗下的阳光智博和三盛集团旗下的伯恩物业,也因此引发外界对其上市前景的联想。

对外公告拟上市消息时,万物云CEO朱保全在朋友圈发文称:“恰逢其时,合伙奋斗”。

万科方面对界面新闻表示,目前万物云在住宅服务、商写服务、城市服务三方面均已呈现良好发展势头,公司认为上市时机成熟,董事会已审议通过,下一步将提请股东大会审议。

本次分拆上市后,万科仍将继续保持对万物云的控股权,不会对公司其他业务板块的持续经营运作构成任何实质性不利影响,不影响公司独立上市地位。截至目前,万科直接或间接合计持有万物云 62.889%股权。

公告对万物云境外上市的方案也进行了简单介绍。如上市地点是香港联交所主板,上市形式是H股,即境外上市外资股(以普通股形式),根据香港联交所关于最低流通比例的规定和万物云未来发展的资金需求,本次发行的 H 股股数不高于万物云发行后总股本的 15%(超额配售选择权行使前),并授予承销商不超过上述发行的 H 股股数 15%的超额配售选择权。

据界面新闻了解,在已经上市的物业企业里面,大部分企业选择红筹上市,H 股上市形式较少,包括保利物业、雅生活服务等个别企业。

建银国际金融公司董事黄亮指出,红筹上市主要优点是不需要中国证监会的审核,上市后如果有需要做后续的融资,也可以通过股东大会的一般性授权获得,且可以实现股份全流通。而 H 股上市和后期融资均需证监会批准,审核较为严格,但其优势是H股上市以后可以回归A股,红筹上市则不能。因此物业服务企业需要根据自身实际情况选择合适上市架构。

据悉,万物云拟在本次 H 股发行前或上市后,根据与持有万物云境内非上市股份的股东的协商情况,择机向监管机构申请将本次发行前已发行的全部或部分内资股/境内非上市股份到香港联交所上市流通。

万科表示,本次分拆上市有助于突出公司在空间科技服务领域的发展优势,提高公司及万物云的持续运营能力,释放其内在价值,同时有利于公司向开发、经营、服务并重的转型发展。同时可以有效增强万物云的资本实力,并拥有独立的资本运作平台以及投资者基础,为其业务发展提供更为多元化的融资渠道。

早从2019年物企掀起上市潮开始,万物云就一直被追问何时上市,万科主席郁亮就曾表示,上市会面临业绩压力,万物云还是要先做好基本功。

去年10月的媒体交流会上,郁亮首次明确表示“万科物业会上市”。但万科物业的野心不小,它想区别于传统物业公司,想一上市就能达到千亿市值,最终它决定将自己定位为一家科技公司,走平台化、生态化的发展路线。

当时,万科对物业服务业务进行了大变革,万科物业更名为万物云,旗下社区服务、商企服务、城市服务三大业务板块设置单独的品牌,分别对应万科物业、万物梁行、万物云城,但这些只是万物云整个规划里的一部分。

在万物云的战略中,万科物业、万物梁行、万物云城和负责中介业务的朴邻发展同属于Space模块,还有Tech和Grow两大模块,提供软硬件服务能力、数字运营和行业人工智能服务,以及孵化器。

更名后,朱保全一直强调,万物云与其他物业公司不再是竞争关系而是合作关系。最大的举措就是,万物云开始建立睿联盟合作平台,不仅为合作企业提供科技赋能,还支持其上市。

朱保全曾对媒体表示,如果万物云对标贝壳找房,万科物业对标的就是链家。“我们未来可能还会投一些物业公司,然后物业公司购买我们的科技服务,这个就像贝壳系的德佑。埃森哲咨询(ACN)为中小物业提供服务,我们输出BpaaS就很像ACN。”

显然,在物管行业当前的市场情况下,平台化的扩张方式还是有些理想化。一位资深物业人士对界面新闻表示,现在物业公司不见“真金白银”很难愿意与某一个物企达成合作,所以万物云现在还是只能去收购。

可以看到,万物云在尝试比较轻模式的收购方式,如“换股”,通过向阳光城新增发4.8%股权,万物云换取阳光智博100%股权,同时,双方保留合作身份进行资源互换,通过成立合资公司承接未来新增交付的项目。

但这样的案例还是很难大规模复制,万物云收购三盛集团旗下的伯恩物业也是花了真金白银的。据中指物业研究院信息,万物云斥资18亿元收购了伯恩物业97.2%的股权。

中指研究院指出,在完成对阳光智博、伯恩物业的收购后,万物云的在管面积将达到约6.66亿平方米。然而,物管行业的整合已经加速,面对碧桂园服务的加速追赶,其没能维持住行业规模第一的位置。

数据显示,若并表蓝光嘉宝服务、富力物业以及彩生活旗下核心资产,碧桂园服务的在管面积将从6月底的4.29亿平方米,跃升至约8亿平方米。

在物管行业新一轮的竞争中,万物云和碧桂园服务互别苗头,在规模上领先其它物企。截至上半年底,在管面积突破3亿平方米的还有保利物业、雅生活服务,在管面积在1-3亿平方米之间则至少有12家,包括中海物业、融创服务、绿城服务、龙湖智慧服务等。

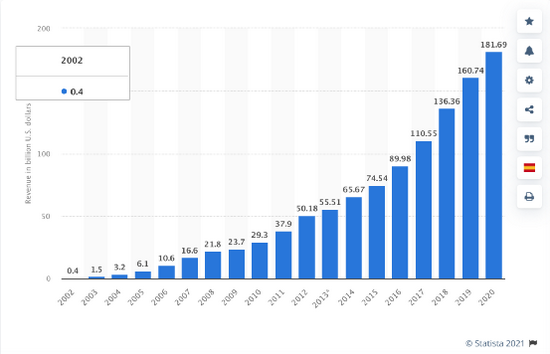

在收入方面,去年万物云的收入约为182.04亿元,利润为17.2亿元,碧桂园服务则分别为156亿元、27.8亿元。今年上半年碧桂园服务收入达115.6亿元,净利润实现22.26亿元,而万物云则分别只有103.8亿元、10.4亿元,开始逊色于碧桂园服务。

据朱保全透露,万物云今年的收入将同比增长37.4%到250亿元,利润达到20亿左右。而按照碧桂园服务则在今年提出了五年千亿的营收目标。

中物研协总经理杨熙指出,没有及时上市的万物云在面临今年这一波突然涌现的并购窗口期,可能会错过一些急需大量现金的优质物业标的。万物云应当及时弥补这一战略劣势,无论今天的物业资本市场是否处于低迷期。

事实上,万物云提出的千亿市值目标,在物管行业也早已不是难事。去年以来,在资本的推动下,不少头部物企的市值创新高,碧桂园服务更是曾长时间达2000多亿港元市值,超过关联地产公司碧桂园的市值。

杨熙认为,以万物云在行业、市场上的地位、口碑,资本市场大概率也可以同样给到和碧桂园服务相当的估值水平。参照市场情况,万物云分拆上市后的市值大概率会有1500亿元以上。

值得注意的是,万物云在商管、城市服务上的发展已处于行业领先地位,这对于其估值也有较大加持。据克而瑞物管,物管+商管模式企业平均PE约为传统物管模式企业的1.51倍。

在未来的发展计划中,万物云要控制万科物业的增速,大概在30%以内;万物梁行的增速控制在40%-60%;万物云城则将成为增速最高的业务板块,要保持不低于60%的增速。

作为万科旗下首个将分拆上市的新业务,万物云能否提振万科低迷的股价也备受投资者关注。对于万科来说,这是其转型路上的重要里程碑事件。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。