A股公司投保率不足15% 董责险为何在我国“水土不服”?

来源:证券日报 记者 苏向杲

国外资本市场大火的董责险,在A股却怎么都火不起来。

近日,康美药业被一审判决赔偿投资者24.6亿元一案受到资本市场广泛关注。其中,5名独立董事(4人为大学教授)合计被判承担民事赔偿连带责任高达3.69亿元,巨额判赔引发了市场对独董等上市公司高管职务行为风险的讨论,其中,分散该类风险的董责险也受到资本市场的关注。

不过,董责险在国内资本市场依然相对“冷门”。平安产险相关负责人告诉记者,“截至今年10月底,仅有650多家投保了董责险,投保率不足15%。”

董责险在我国

遭遇“水土不服”

董责险的全名是“董监事及高级管理人员责任保险”,该保险旨在保障上市公司的董事、监事及高级管理人员在履行其职务行为过程中的“不当行为”(包括疏忽、错误、误导性陈述及违反职责等)所引起的法律责任而给其个人带来的损失。

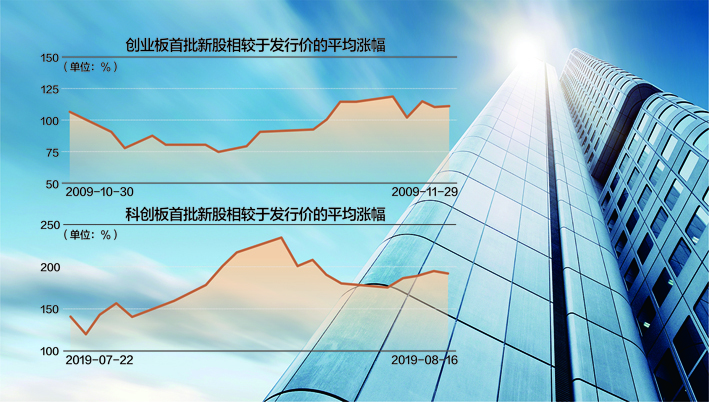

董责险是舶来品,发端于20世纪30年代的美国,60年代以后得到了较快的发展。近几年,董责险在美国上市公司的投保率高达90%以上。不过,该险种进入国内资本市场后遭遇“水土不服”,投保率相对较低,市场发展一直不温不火。

过往几年,董责险屡次引发资本市场关注,主要源于几次大的造假事件。例如,2020年4月份,瑞幸咖啡自爆财务造假,其投保的总限额高达2500万美元的董责险随之受到资本市场和保险业的关注。今年11月12日,康美药业造假案一审判决出炉,董责险再次受到关注。

不过总体来看,A股上市公司对董责险的投保率依然很低,超过八成的上市公司不愿意投保该险种,其中的原因较多,平安产险相关负责人将其归纳为五大原因。

一是,董监高忽略了过错推定责任。在康美药业案之前,上市公司的董监高往往认为自身只要在权责范围内尽了合理义务、就不会有问题。但实际上我国信息披露违法追责采用的是过错推定责任,即除非相应的董监高可明确证明其自身已履行勤勉尽责的义务,否则均需承担相应责任,这一点从过往的多个行政处罚决定书与康美药业案的判决书中均有体现。从康美药业案也可以看到,只要在相关财务报告中签字,不知情、未直接参与、不存在故意或过失、已勤勉尽责、不属于自身专业范围、难以发现造假行为等抗辩理由均不足以免责。

二是,上市公司普遍认为,只有财务造假需要赔偿投资者,但财务造假保险不会赔给董监高等,因此没必要购买。事实上,A股信披问题当中有很多不涉及财务造假,同时,保险市场标准的董责险条款均有如实告知及不法行为“可分性”设计,即,针对造假的相关主体绝不赔偿,但针对不知情且未参与者可按照保险合同获得相关赔偿。

三是,上市公司认为独董责任极少,不需要买保险。过往案件中,独立董事往往会以在公司日常经营中参与程度较低来进行抗辩,但根据康美药业案件判决,5名独立董事合计被判承担民事赔偿连带责任高达3.69亿元,而这5名独董在康美药业2018年年报中的报酬仅3.7万元至14.8万元不等,与其所面对的风险严重不匹配。因此,面临可能数亿元的潜在赔款,独董不可再按以往思考方式判断未来风险,考虑是否在同意上市公司独董的委任前要求上市公司为其投保董责险成为一种可能。

四是,领导不同意只能放弃投保。曾有部分上市公司的董秘或董事极力希望推动购买董责险、以帮助公司及个人更好的管控风险,但因成本或其他问题,上报到董事长或相关管理层时却无法获得通过,只能作罢。

五是,董监高存在侥幸心理,认为有人会为自己买单。此次康美药业因赔偿金额巨大,康美药业为董监高就此次股民索赔直接承担赔偿责任的可能性仍高度存疑。在过往案例中,除上市公司独自担责以外,也有案件由实控人等买单。

就董责险低投保率这一现象,苏黎世保险(中国)公司特殊风险部高级总监毛亮与平安产险相关负责人的观点类似,他认为,低投保率有以下几大原因:一是上市公司担心难以获得股东大会审议通过;二是该险种的风险转移作用还没有被上市公司普遍认可和信任;三是此前被索赔案例较少,上市公司认为赔偿概率较低。

投保董责险

并不能高枕无忧

尽管董责险对董监高等职务过失有风险转嫁作用,但并不是说,上市公司投保了董责险后,董监高的所有失职行为都会得到赔偿,从此高枕无忧。

比如,针对广受上市公司高管关注的行政罚款,基于《民法总则》和《保险法》的相关规定,若行政罚款被董责险承保,则意味着商业保险给上市公司高管提供了违反行政法律、法规或社会公共利益的保护和补偿,这显然违背中国司法体系下维护公共利益和公序良俗的目的,因此行政罚款风险无法通过董责险转嫁。

此外,上市险企投保董责险之后,上市公司及董监高的职务行为可以得到保险公司监督,对董监高来说确实多了一层保障,这是董责险的积极作用。但从上市公司的投资者角度来说,将是否投保董责险这一行为作为投资某公司的参考指标仍值得商榷。

中国人民大学财政金融学院教授、博士生导师许荣认为,理论上,保险公司收取的保费包含的风险溢价与投保公司的公司治理水平显著相关,保险公司可以准确识别和定价投保公司的风险状况,是一个有效的监督者。同时,保险公司因承担未来大额赔付的不确定性,会积极地通过各种途径对投保公司进行事前风险评估、事中持续监督和事后的积极减损,是一个积极的监督者,有研究表明董责险的引入有可能通过保险人积极有效的外部监督提高高管违规成本,进而约束公司违规行为。“不过,董责险也有可能通过转嫁董监高面临的股东诉讼风险,弱化法律机制的威慑和约束作用,进而诱发董监高的道德风险”。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。