央行报告提下阶段货币政策思路:以我为主,稳字当头

每经记者 肖世清 每经编辑 廖丹

11月19日,央行发布《2021年第三季度中国货币政策执行报告》(以下简称《报告》)。

《报告》在回顾货币政策操作和金融市场运行状况的同时,聚焦了国内金融机构的超额存款准备金率近年来呈下降趋势的现象,并指出,“当前不宜单纯根据流动性总量或超储率判断流动性松紧程度,更不能认为超储率下降就意味着流动性收紧,观察市场利率才是判断流动性松紧程度的科学方法。”

记者注意到,《报告》公布了优化存款利率自律上限工作进展,并透露了下阶段货币政策工作思路。

《报告》指出,今年6月,央行指导市场利率定价自律机制(以下简称“利率自律机制”),将存款利率自律上限由存款基准利率浮动倍数改为加点确定。实施一段时间以来,优化存款利率自律上限成效显著。

提及下阶段货币政策思路,《报告》指出,稳健的货币政策要灵活精准、合理适度,以我为主,稳字当头,把握好政策力度和节奏,处理好经济发展和防范风险的关系,做好跨周期调节,维护经济大局总体平稳,增强经济发展韧性。完善货币供应调控机制,保持流动性合理充裕,增强信贷总量增长的稳定性,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定。

超储率降低有四点原因

据了解,超额存款准备金是金融机构存放在中央银行,超出法定存款准备金的资金,主要用于支付清算、头寸调拨或作为资产运用的备用资金。金融机构保有的超额存款准备金占一般存款的比例称为超额存款准备金率。

超额存款准备金是基础货币的重要组成部分,也是金融机构流动性最强的资产,其数额和比率一定程度上可以反映金融机构流动性状况,对金融机构也至关重要。

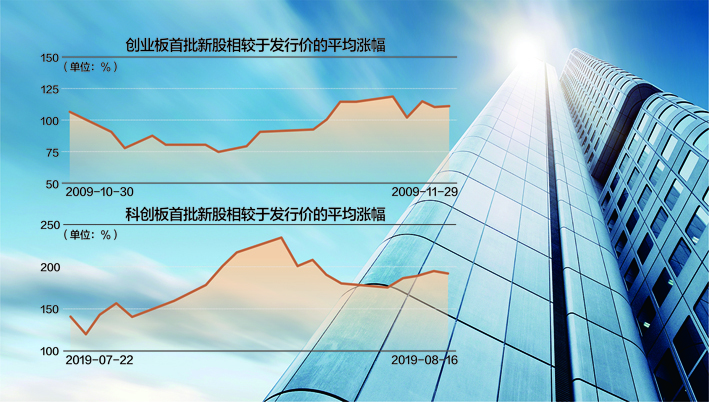

近年来,我国金融机构超额准备金率(简称“超储率”)总体呈下行态势。本世纪初,我国金融机构季末超储率总体在4%以上,2012~2016年下降至2.2%左右,2019年下降至1.9%左右。

数据显示,今年前三个季度末,金融机构超储率分别为1.5%、1.2%和1.4%。央行称,近两年尤其是2021年以来,央行通过下调超额准备金利率以及完善流动性管理和短期利率调控框架等措施,进一步降低了金融机构的超额准备金需求,金融机构超储率进一步下降。

超储率降低有以下四点原因:一是下调超额准备金利率,促使金融机构主动降低备付水平;二是盯住利率精准开展操作,政策目标更加明确清晰;三是降低货币市场利率波动性,减少金融机构预防性资金需求;四是做好流动性跨周期调节,提前安排、精准操作。

那么,超额存款准备金率下降是否会引发市场对银行体系资金面紧张程度的担忧?

对此,《报告》指出,在坚持正常货币政策的背景下,我国金融机构超储率下降既是金融体系不断发展的结果,也是央行货币政策调控机制不断完善的表现。从国际经验看,流动性总量高低与市场利率运行的平稳性并不直接相关。例如,在2008年国际金融危机前的常态货币政策时期,美国存款类金融机构超额准备金总量仅20亿美元左右,但这并未影响其货币市场利率平稳运行。

“因此,当前不宜单纯根据流动性总量或超储率判断流动性松紧程度,更不能认为超储率下降就意味着流动性收紧,观察市场利率才是判断流动性松紧程度的科学方法。”《报告》如是表示。

持续释放LPR改革潜力

《报告》指出,长期以来,我国存款市场竞争较为激烈。特别是个别银行因高风险经营、盲目追求规模而高息揽存,使得正常经营的银行也不得不跟随定价,陷入“囚徒困境”,出现“坏银行定价”问题。这阻碍了市场利率向存款利率的传导,一定程度影响了贷款市场报价利率(LPR)改革推动存款利率市场化的效果。

今年6月,央行指导利率自律机制,将存款利率自律上限由存款基准利率浮动倍数改为加点确定。《报告》指出,此次存款利率自律上限优化后,活期存款和1年期及以内短中期定期存款利率自律上限基本平稳,2年期及以上的长期定期存款利率自律上限有所降低,既保障了银行自主定价空间又能有效约束个别银行的非理性竞争行为。实施一段时间以来,优化存款利率自律上限成效显著。

具体看来,一是存款利率发生明显变化,短中期存款利率基本平稳,长期存款利率明显下降,存款市场竞争更加有序。9月,新发生定期存款加权平均利率为2.21%,同比下降0.17个百分点,较存款利率自律上限优化前的5月下降0.28个百分点。

二是定期存款期限结构优化,定期存款中的长期存款发生额占比有所下降。9月,新发生定期存款5.6万亿元,其中2年期及以上的长期定期存款占比为26.4%,同比下降5.9个百分点,较5月下降10.6个百分点。

三是存款在银行之间的分布保持基本稳定。9月,全国性银行定期存款发生额3.7万亿元,占比约66%,同比上升0.7个百分点,较5月上升3.2个百分点。

《报告》指出,下阶段,央行将继续深化利率市场化改革,持续释放LPR改革潜力,畅通贷款利率传导渠道,优化金融资源配置结构,巩固好前期贷款利率下行成果,同时优化存款利率监管,保持金融机构负债端成本基本稳定,推动金融机构将政策红利传导至实体经济,促进贷款利率稳中有降。

保持流动性合理充裕

报告称,下阶段,央行将加强国内外经济形势边际变化的研判分析,统筹今明两年宏观政策衔接,坚持把服务实体经济放到更加突出的位置,保持货币政策稳定性,稳定市场预期,努力完成今年经济发展主要目标任务。

在货币政策方面,稳健的货币政策要灵活精准、合理适度,以我为主,稳字当头,把握好政策力度和节奏,处理好经济发展和防范风险的关系,做好跨周期调节,维护经济大局总体平稳,增强经济发展韧性。

此外,完善货币供应调控机制,保持流动性合理充裕,增强信贷总量增长的稳定性,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定。

《报告》提出,发挥好结构性货币政策工具作用,用好新增3000亿元支小再贷款额度,支持增加小微企业和个体工商户贷款,实施好两项直达实体经济货币政策工具的延期工作,用好2000亿元再贷款额度支持区域协调发展,落实好碳减排支持工具,设立2000亿元支持煤炭清洁高效利用专项再贷款,引导金融机构加大对中小微企业、绿色发展等重点领域和薄弱环节的支持力度。

此外,《报告》还提出,健全市场化利率形成和传导机制,继续释放贷款市场报价利率改革效能,优化存款利率监管,推动小微企业综合融资成本稳中有降。深化汇率市场化改革,增强人民币汇率弹性,加强预期管理,完善跨境融资宏观审慎管理,引导企业和金融机构坚持“风险中性”理念,保持人民币汇率在合理均衡水平上的基本稳定。坚持底线思维,增强系统观念,遵循市场化法治化原则,统筹做好重大金融风险防范化解工作。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。