确定性收益变得“不确定” 机构打新直面两难境地

原本被视为“稳稳的幸福”的打新策略,10月下旬以来却遭受了新股破发的严峻考验。统计数据显示,今年10月22日至11月3日,连续9个交易日内有10只新股上市首日破发,在A股市场历史中也属罕见。

这种情况使得机构投资者参与打新时报价普遍趋于谨慎,市场预计,未来打新收益减少是大概率事件。但基金经理也表示,新股频频破发,从结果看短期会直接影响打新的收益,但也将使得打新参与者报价更加合理,趋近新股的真实价值。

打新收益急转直下

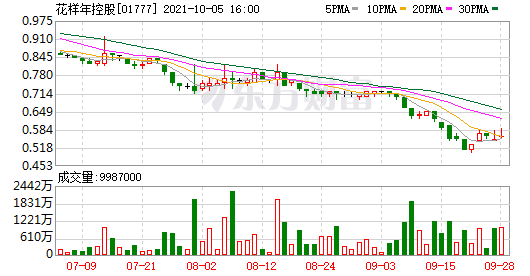

10月新股频频破发,以公募基金为代表的A类投资者首当其冲。招商证券研报统计显示,在2亿元账户规模下,A类投资者1月至9月参与科创板打新的平均收益率为1.14%,10月急转直下告负,为-0.08%;1月至9月参与创业板打新的平均收益率为0.76%,10月的打新收益率仅为0.24%。

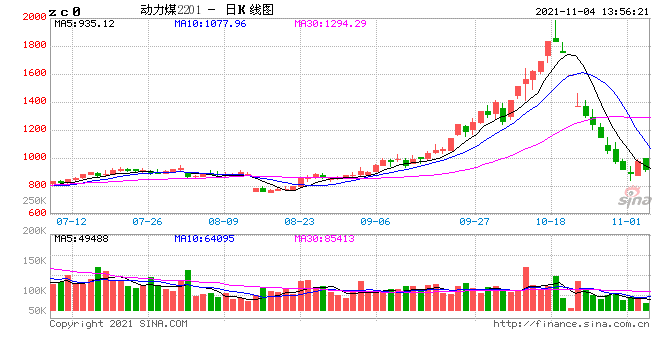

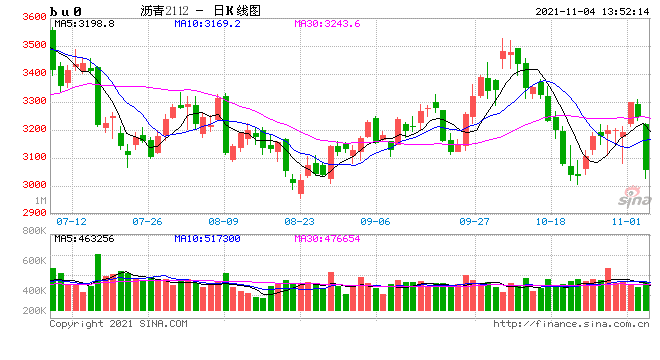

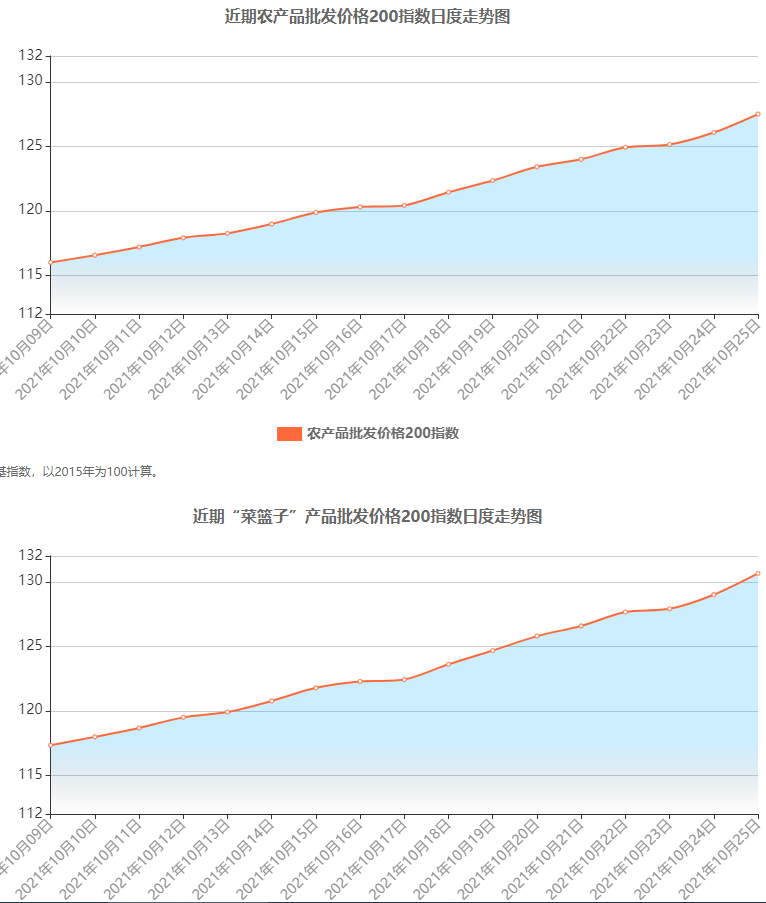

机构认为,新股连续破发的背后是多重原因的共振。嘉合同顺智选基金经理杨彦喆解读称:“首先,在新股破发集中的两周内,宽基指数及各大板块普遍下行,市场缺乏核心关注点;其次,今年9月18日询价制度调整后,市场定价趋于理性,而科创板、创业板新股发行的市盈率持续提升,高于行业平均水平的市盈率对后续的走势产生了一定影响;第三,受10月破发频繁和月均涨幅显著下降影响,市场对新股投资的热情有所降温。”

在杨彦喆看来,近期的市场现象说明注册制下市场化定价机制正在逐渐发挥作用,促进市场参与者对新股进行更专业和理性的定价与投资,推进A股市场向成熟资本市场靠拢。

“总的来说,在询价新规背景下,限制高价发行的同时放宽询价范围,有利于提升首发定价市场化程度,一二级市场的价差或将逐渐收窄。短期市场新股连续破发后,受参与者退出、市场情绪回温等因素影响,我们预计新股收益率虽会有所降低,但仍将具备一定的吸引力。”杨彦喆表示。

确定性收益能否继续

新股破发对打新基金收益率影响几何?汇成基金研究中心认为,对大部分基金经理而言,获取打新收益只是锦上添花,更重要的是通过主动管理获取底仓尤其是权益底仓的收益。据汇成基金研究中心统计,以275只“固收+”打新基金为样本,10月份收益率的中位数为0.36%,其中打新收益率仅为0.0106%,依然呈现正收益,但占比微乎其微。三季报公开信息也显示,上述“固收+”打新基金三季度增配电力设备、公用事业和石油石化等行业,减配银行、食品饮料、机械设备、电子、基础化工等板块,从中获得了市场风格转换带来的回报。

如今,新股破发概率增加也让机构直面两难境地:究竟打还是不打?打新策略是否还有效?对此基金经理普遍认为,确定性收益不再确定,未来将更考验打新者对新股的研究和定价能力,最终使得打新的收益回归到研究能力,而不是制度套利。

“未来的打新投资策略将更加考验我们基本面研判和精选标的的能力。”沪上一位绩优基金经理表示,“我们将依托于研究团队与风控体系,深入研究每一个标的,择优参与新股申购,上市后择机卖出策略将替代以往较为简单的买入卖出策略。相信随着询价制度的逐渐深入,新股申购仍有望获得一定的正收益。”

来源:上海证券报

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。