期货业马太效应加剧

中国经营报

本报记者 陈嘉玲 北京报道

作为“期货大年”,今年期货市场成交量、成交额大幅增长。

中国期货业协会(以下简称“中期协”)11月10日公布的数据显示,2021年前三季度,全国150家期货公司营收净利双双大增,均已超过去年全年数据。

截至9月底,期货公司共实现营业收入355.1亿元,同比增长45.84%;实现净利润99.48亿元,同比增长67.58%。

值得注意的是,300多亿元的营收中,手续费收入占比超过六成,即期货公司每10元的营业收入中,就有6.4元来自手续费收入。此外,期货行业马太效应明显加剧,头部公司净利大幅增长。

为了摆脱传统期货经纪业务同质化竞争,优化收入结构并寻找新的利润增长点,加上当前居民的财富管理和实体企业的风险管理需求双双激增。业内人士认为,期货公司应当加快向风险管理和财富管理业务转型,逐渐培育创新业务收入贡献。在这一过程中,复合型人才培养和能力提升是关键。

三地期货公司净利润为负值

从中期协公布的“2021年9月期货公司总体及分辖区经营情况”来看,全国31个辖区业绩分化延续,行业聚集效应明显。

从资产总额来看,截至2021年9月末,全国期货公司的资产规模合计1.37万亿元,上海、深圳分别占比34%和17%,若再加上北京、浙江和广东,五地公司的资产总额在全国150家期货公司中所占比例高达80%。

同样的情况也体现在期货客户权益规模方面。截至2021年9月末,期货行业客户权益规模1.19万亿元,其中上海的客户权益为4181亿元,占比35%;深圳为2062亿元,占比17%,加上北京、浙江和广东,占比亦超过八成。

中期协数据还显示,上述资产总额、客户权益规模占比排名靠前的五个辖区,也贡献了全国大部分的营收净利。具体而言,净利贡献最大的五个辖区分别为上海、浙江、深圳、广东和北京。

单看9月份,上海实现净利润4.23亿元,占全国的30.6%,同时已经连续7个月蝉联净利第一。其余四个辖区,浙江、广东辖区分别实现净利润2.10亿元和1.33亿元,环比增长38.97%和106.53%;深圳、北京辖区分别实现净利润1.73亿元和8575.33万元,环比下降6.56%和61.8%。贡献最小的五个辖区分别为辽宁、黑龙江、大连、甘肃和海南,分别实现净利润50.49万元、7.31万元、-9.86万元、-52万元和-118.28万元。另外,9月净利润为负的辖区个数较8月有所减少,黑龙江、湖南和新疆扭亏为盈。

不难看出,全国期货公司分别呈现明显的聚集效应。净利贡献排名靠后的五个辖区共有7家期货公司,而靠前的五个辖区中,以上海地区为例,拥有超过30家期货公司;浙江地区则有永安期货、南华期货、浙商期货等行业头部公司。

事实上,期货行业的高速发展,头部公司也能享受更多的行业红利。例如,南华期货(603093.SH)和瑞达期货(002961.SZ)这两家A股期货公司,前三季度归属于上市公司股东的净利润分别为1.71亿元和3.70亿元,同比大幅增长153.76%和181.23%。

而正准备登陆A股的永安期货(600927.SH),其于11月9日最新发布的招股书也显示,前三季度,该公司归属于母公司股东的扣非净利润约为8.71亿元,同比增长14.66%。而永安期货今年上半年实现归母净利润达7.4亿元,占整个行业净利润的12%。

行业同质化严重

对于净利润的增长,永安期货称:“主要系公司期货经纪业务稳步发展,风险管理业务规模持续增长所致。”

根据招股书,该公司2018年、2019年、2020年和2021年上半年,风险管理业务经营分部净利润分别为1.49亿元、1.47亿元、2.17亿元和2.20亿元,占净利润比重分别为17.08%、14.69%、18.90%和29.73%。永安期货根据测算指出,“若公司未来风险管理业务净利润大幅下降,将会对发行人的净利润产生重大不利影响。”

不过,当前整个期货业对手续费收入的依赖性仍较强。中期协数据显示,2021年前三季度,全国期货公司的手续费收入226.46亿元,手续费收入占营业收入的比重为64%。也就是说,期货公司每10元的营业收入中,就有6.4元来自手续费收入。

南方地区某券商系期货公司总经理此前在接受《中国经营报》记者采访时也表示,当前大部分期货公司经纪业务的利润占比达到50%以上。且经纪业务在未来3到5年仍是期货公司重要的收入来源,也是转型创新业务的支撑。而在这期间,期货公司应当逐渐从传统的通道式经纪业务,转向以风险管理、财富管理为工具的经纪业务。

由于期货行业同样具有同质化严重的特征,在传统期货经纪业务规模稳步提升的同时,各家期货公司近年来加大了对创新业务的培育力度,以形成新的利润增长点,优化收入结构。此外,市场需求的新变化也正在倒逼期货公司进行业务转型升级。

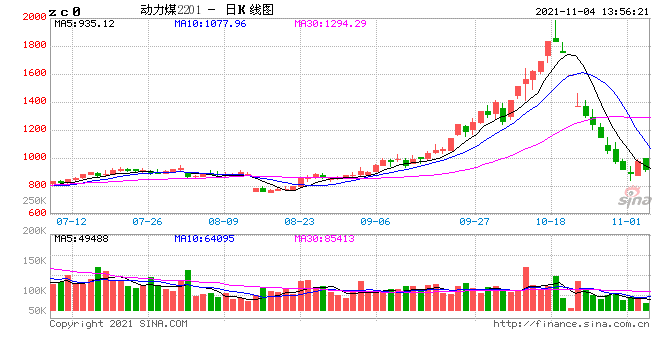

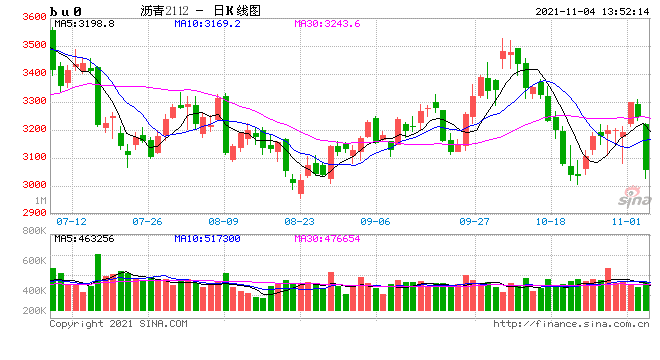

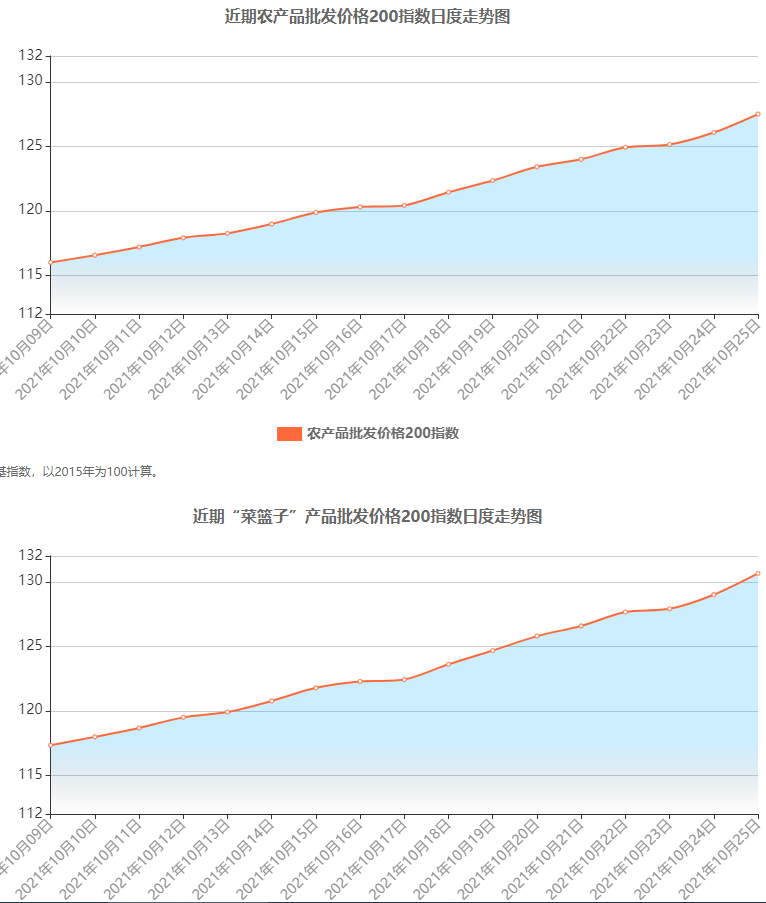

有期货公司董事长此前就今年以来期货市场爆发式增长的情况对本报记者分析指出,一方面,随着中国经济的快速发展,老百姓的财富管理需求增加,各类金融机构和资产管理机构积极利用期货及衍生品工具进行产品设计,扩大了期货市场规模。另一方面,更重要的是近两年新冠肺炎疫情和地缘政治的变化,导致大宗商品价格波动加剧,实体企业和金融机构对冲风险的内在需求快速提升。

可见,居民的财富管理需求和实体企业的风险管理需求,对期货行业提出了更高的更高要求。有数据显示,今年7月,我国公募基金、企业年金、 保险资金在股指期货市场的持仓规模相较2020年初分别增加了1倍、1.5倍和2.6倍;此外,截至今年5月,我国私募资管领域投向商品及金融衍生品的产品数量达959 只,规模942亿元,较去年同期翻了一番。

复合型人才培养和能力提升是关键

当前,越来越多的实体企业开始主动去做管理风险。这一年来,整体的市场体量保持快速增长。10月,全国期货市场成交量约6.25亿手,成交额达47.89万亿元,同比分别增长31.78%和44.46%。

风险管理方面,以上市公司为例,截至9月,共有700多家公司利用汇率、利率、商品、股权等衍生工具套期保值,占上市公司总数的20%。

根据国际权威机构“掉期与衍生工具协会”数据,世界500强企业中,有94%的企业使用衍生品。在进入2017年世界500强的中国上市公司中,约85%在使用衍生品对冲风险。有数据还显示,使用衍生品的上市公司比不使用衍生品的上市公司,平均企业利润波动率降低了13%。

但值得注意的是,今年以来,个别上市公司出现套期保值或期货投资预亏的情况,如秦安股份、豪悦护理、金麒麟等。

有业内人士认为,上市公司如果交易的是与自身业务不相关的衍生品,就不是套期保值,是投资损益,是非主营业务,这不仅会带来短期投资风险,甚至对未来的投资融资也可能产生影响。也有观点认为,应结合现货头寸,理性看待个别上市公司套期保值期货头寸的浮动亏损。

南华期货副总经理朱斌近日在相关培训活动上表示,上市公司要想做好套期保值,一方面,要有坚实的制度保障整个对冲不走偏。另一方面,要有专业的人士去协助制定具体方案。此外,还要有一套监管体系,在市场出现比较大问题的时候,能够及时采取措施。

“期货市场服务实体经济,服务大宗商品稳产保供,具体而微落实到企业,理念、人才、资金、技术等都是重要影响因素,而人才培养是一项得力抓手。企业来到期货市场,要取得良好效果,需要具备有期货与现货两种能力的复合型专业人才。期货行业要有能力满足各类实体企业的需求,同样也需要具备期货与现货两种能力的复合型专业人才。”中国期货业协会副秘书长冉丽则认为,不论是对实体企业还是对衍生品综合服务商来讲,促进期现深度融合,加强复合型人才培养,能力提升是关键。

“就期货端而言,要熟悉现货品种及产业链,识别现货企业各类需求,灵活运用各类衍生工具,为企业匹配合适的操作方案、设计适当的产品,去帮助企业管理风险,助力企业达成经营目标。”冉丽认为,对现货端而言,要深刻理解期货品种、期权工具这些衍生品的特性与市场规则,理性运用衍生品工具服务企业风险管理与运营。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。