历史极值,棕榈油贵过豆油,啥原因?

期货日报

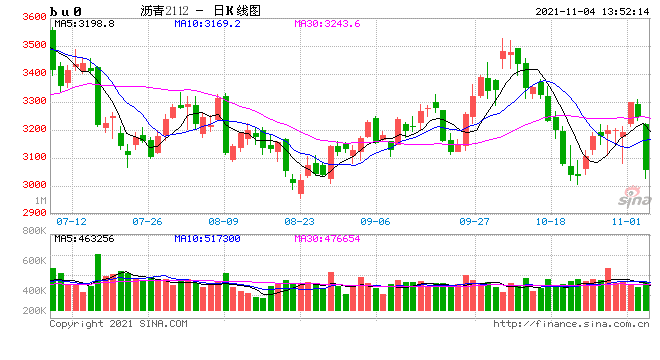

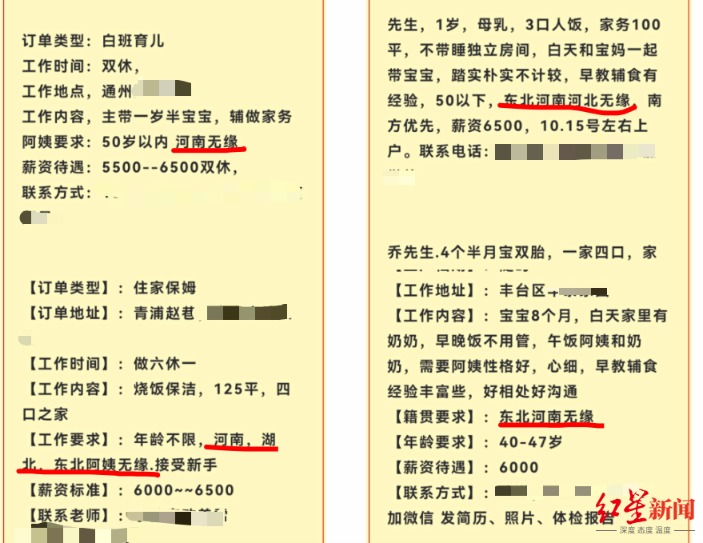

今年以来,豆油、棕榈油、菜油轮番扮演“火车头”角色。现在,棕榈油又强势“上位”。对油脂行业来说,更具历史性的一幕已发生:“豆油贵过棕榈油”的常识再被打破!

供应偏紧致豆油与棕榈油价差为负值

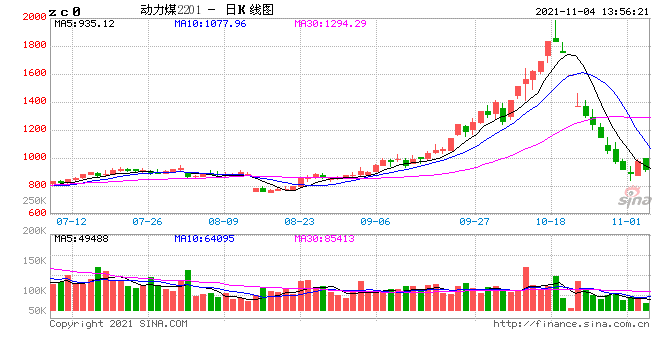

今年以来,油脂板块始终保持强势上涨,在正常情况下,油脂价格中菜油高于豆油,豆油高于棕榈油,豆油与棕榈油价差大部分年份在500—1500元/吨。棕榈油2201合约在11月16日低于豆油2201合约,并且价差一度缩小至-370元/吨,创下2007年以来的极低水平。

记者经过梳理发现,自2007年以来,一共出现过四次棕榈油价格高于豆油的情况:第一次是2011年1月出现,两者价差为-130元/吨;第二次是2017年5月份出现,两者价差为-128元/吨,第三次是2021年5月出现,两者价差为-252元/吨,第四次是2021年11月16日至今,两者价差为-370元的历史极值。

一位行业人士告诉记者,因前三次豆油与棕榈油价差出现负值都处于临近交割,成交量较少,并不具备很强的代表性,而本次棕榈油高于豆油却处于主力合约上,实属罕见。截至11月19日,豆油市场均价10290元/吨,棕榈油市场均价10438元/吨,豆棕现货价差为-148元/吨。

银河期货油脂研究员刘博闻认为,豆油与棕榈油价差为负值的原因在于国内外棕榈油的供应预期一直较为紧张,国际棕榈油产量恢复较慢,国内棕榈油采购供应有缺口,同时国内外棕榈油库存处于偏低水平。历史上豆油与棕榈油价差偏低甚至出现负值时,均是国内外棕榈油供应偏紧甚至是发生减产的时间点。国内豆油与棕榈油价差波动的范围较大,最低出现过负值,而最高接近3000元/吨,出现在2012年四季度。多数时间里,豆油与棕榈油价差处于500—1500元/吨的区间范围内波动。

“此轮豆油与棕榈油价差大幅走弱的驱动主要来自于二者供应的预期变动,全球大豆供需转向边际宽松而东南亚棕榈油持续复产不及预期,这令豆油2201合约与棕榈油2201合约价差在过去的几个月里从1200元/吨左右的高位不断走缩。在产地报价坚挺、进口利润大幅倒挂、港口卸船缓慢背景下,国内棕榈油供应短期很难大幅增加。”中信建投期货油脂分析师石丽红说。

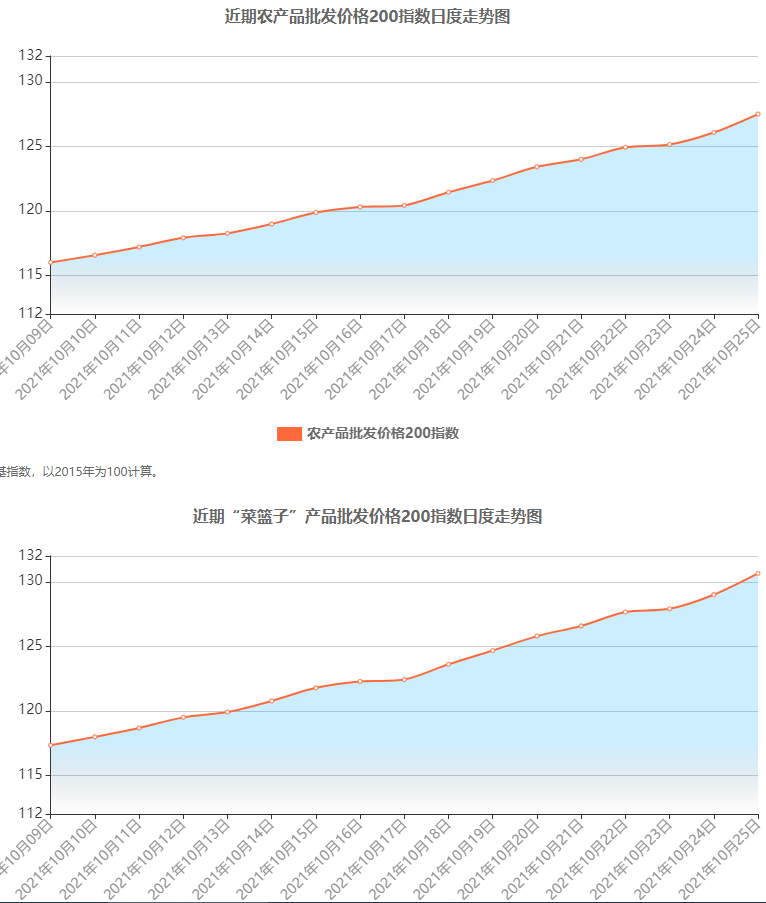

马来西亚棕榈油单产下降,出口量提高。船运调查机构的数据显示,11月上半月,马来西亚棕榈油出口量环比提高10%到29%。受疫情封锁措施影响,马来西亚棕榈种植园劳工严重短缺,棕榈油产量随之下滑。马来西亚棕榈油协会(MPOA)10月底预测,2021年马来西亚棕榈油产量可能低于1800万吨,比2020年减少110万吨,创下五年来最低产量。出口方面,由于印度政府下调了棕榈油的进口税,将精制棕榈油的税降至17.5%,直至2022年3月31日,市场预计印度2021/2022年度进口量增加30万吨,达到860万。

“国际棕榈油产地供需依然偏紧。目前已经进入到了传统减产季,马来西亚劳工问题虽然可能在2022年后缓解明显,但短期看并不显著,叠加印度等销区国家的采购支撑,马来西亚库存仍处于偏低水平。印尼棕榈油基本面同样偏紧,2021年下半年印尼棕榈油产量持续不及预期,令短期库存不增反降,9月后毛棕油出口税大幅上调,也间接拉动了国际价格。”刘博闻说,从国内市场看,因引航员紧缺问题,国内到港持续低于预期,同时进口利润倒挂加重,令远期采购有明显缺口。进入四季度淡季后,需求下降明显,豆油与棕榈油价差偏低更加抑制需求,目前仅剩食品厂刚需,但供应的矛盾更加显著。

近期印尼上调棕榈油出口税。印尼官员表示,11月份毛棕榈油出口税调高到了200美元/吨,较10月份的166美元/吨高出20%。用来计算税的毛棕榈油参考价格调高到了1283.38美元/吨,比10月份提高86.78美元/吨。

“对于2201合约而言,虽国内棕榈油需求较差,但供应矛盾更大,港口库存始终累积不起来,现货基差接近500元/吨,随着靠近交割月,未来期现价格的回归值得关注,2201合约价格可能仍难以深跌,振荡偏强走势预期较强。但进入2022年,随着马来西亚劳工问题的改善,国际棕榈油的供应紧张情况可能有所缓解,届时棕榈油价格可能出现高位回落。”刘博闻说。

石丽红告诉记者,从当前豆油与棕榈油报价来看,豆油2201合约与棕榈油2201合约价格大幅倒挂意味着豆油性价比的大幅提升,豆油对棕榈油的替代也将达到史无前例的水平。盘面大幅上涨及现货豆油大量替代后,预计棕榈油基差将难以避免地走弱。随着棕榈油现货基差走向收敛、疫情反复及原油大跌引致的宏观偏差氛围的影响,需对10000元/吨以上的棕榈油保持一定谨慎。

据了解,目前棕榈油现货价格高于豆油现货价格接近200元/吨,处于历史极值。刘博闻表示,短期看,只要棕榈油供应偏紧预期不变,因棕榈油刚需的存在,尚不建议做扩豆油与棕榈油价差。但未来一旦产地棕榈油供应紧张预期缓解,比如马来西亚劳工问题快速解决,价格出现高位松动,未来可以关注在2205合约上布局豆油与棕榈油价差扩大的机会,但需要关注产量端的变化和驱动。三大油脂中,菜油的供需依然预期最强,因本年度加拿大菜籽单产出现大幅减产,令全球菜籽和菜油供应出现严重缺口。虽然目前这部分预期已经注入盘面,菜油价格已经较高,但部分地区对于菜油需求的依赖,将令菜油价格依然易涨难跌,未来仍将为三大油脂中相对走势最强的品种。

刘博闻认为,随着大豆到港的增加,油厂开机率未来稳中有升,豆油供应紧张问题有所改善,油厂销售意愿略有增加。但近期豆油提货较大,库存不增反降至80万吨以下低位,整体供需偏紧,因此也难以看到现货端主动深跌的空间。本周随着期价的大幅走强,终端采购意愿较差,市场成交清淡,在12月传统备货旺季来临前,近期市场需求可能偏弱,短期看基差有继续走弱的空间,豆油2201合约与2205合约价差高位回落。但中期看,库存绝对水平偏低以及潜在的备货预期也将支撑现货市场。预计未来豆油价格仍偏于振荡偏强,未来需关注期现价格回归的情况。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。