珠城科技IPO | 收购、出售子公司价格公允性成疑,或隐瞒被处罚的情形

中沪网了解到,创业板上市委员会定于2022年5月26日召开2022年第28次上市委员会审议会议,届时将审议浙江珠城科技股份有限公司(以下简称“珠城科技”)的首发事项。

据悉,珠城科技是一家专注于电子连接器的研发、生产及销售,并具备电子连接器精密模具的设计、制造和组装能力的高新技术企业。公司的产品主要应用于消费类家电、智能终端等,同时以汽车领域作为公司未来的重要发展方向,致力于为客户提供安全、高效、智能的连接器解决方案。

据招股书显示,珠城科技本次拟募集资金65,533.80万元,募集资金将用于公司精密电子连接器智能化技改项目和研发中心升级项目,剩余资金将用于补充公司的流动资金。

(截图来源于珠城科技招股书)

据招股书财务数据显示,2019年、2020年、2021年(以下简称“报告期”),珠城科技实现营业收入分别为62,705.63万元、70,909.66万元、105,097.53万元;同期净利润分别为6,505.74万元、10,758.48万元、14,643.89万元。

中沪网查阅相关资料后,发现珠城科技还存在以下问题,收购、出售子公司交易价格公允性成疑,或存利益输送;招股书或隐瞒被处罚的情形;关键人物履历虚假陈述,信披质量或“打折”。

收购、出售子公司交易价格公允性成疑,或存利益输送

据招股书显示,2017年11—12月,珠城科技分别收购武汉建成75%股权、佛山泓成95%股权、合肥建成80%股权及温州珠创60%股权,使之成为该公司的控股子公司并纳入合并报表。2018年6月,珠城科技收购合肥建成剩余20%的股权,使之成为该公司的全资子公司。正是由于公司在此期间进行频繁的收购与合并,才使得公司在2018年度业绩实现大幅度的增长。

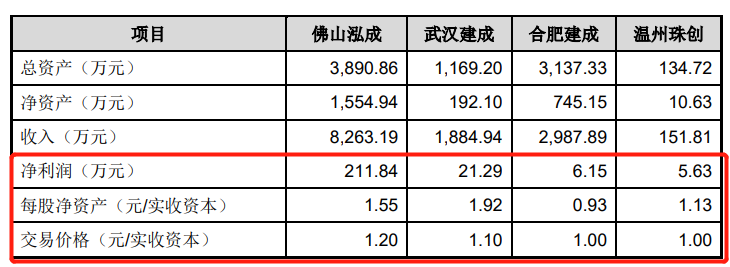

据珠城科技首轮问询函显示,公司2017年收购佛山泓成、武汉建成及合肥建成股权属于同一控制下的企业合并,交易定价参考各标的企业2016年末每股净资产,并结合各标的企业盈利状况,由交易双方协商确定,交易价格公允。

值得注意的是,珠城科技在收购佛山泓成、武汉建成和温州珠创的交易价格明显低于相应2016年末每股净资产,仅仅只有收购合肥建成的交易价格才略高与合肥建成2016年末每股净资产。

2016年末,佛山泓成每股净资产1.55元/实收资本,而公司收购佛山泓成的交易价格为1.20元/实收资本,低了0.35元/实收资本,降幅为22.58%。

2016年末,武汉建成每股净资产1.92元/实收资本,而公司收购武汉建成的交易价格为1.10元/实收资本,低了0.82元/实收资本,降幅高达42.70%。

2016年末,温州珠创每股净资产1.13元/实收资本,而公司收购温州珠创的交易价格为1.00元/实收资本,低了0.35元/实收资本,降幅为11.50%。

另外,在2016年度中,佛山泓成、武汉建成和温州珠创均处于盈利状态。那么珠城科技收购佛山泓成、武汉建成和温州珠创时交易价格是否公允呢?

(截图来源于珠城科技首轮问询函)

(截图来源于珠城科技首轮问询函)

湖北垒创于2016年设立,主要从事汽车线束业务。珠城科技为开拓汽车线束业务,2018年6月,珠城科技以现金方式投资湖北垒创。本次增资完成后,公司持有湖北垒创300万元的出资额,对应持有湖北垒创30%的股权,增资价格为1.00元/单位注册资本,湖北垒创成为珠城科技联营企业。不过公司入股湖北垒创后,由于湖北垒创在经营管理方面并不能完全满足公司要求,因此决定退出湖北垒创,并采用新设成立子公司的方式继续开展汽车线束业务的合作和开发。2018年12月12日,珠城科技与杨保磊就上述股权转让事项签署《股权转让协议书》,珠城科技以增资时的价格将所持湖北垒创原价转让给杨保磊。

紧接着,2019年1月,珠城科技与杨保磊、杨凡磊新设主体湖北巴斯顿,主要从事汽车线束业务。湖北巴斯顿注册资本500万元,其中珠城科技出资额占比为70%,杨保磊出资额占比为29%,杨凡磊出资额占比为1%。此时,湖北巴斯顿为珠城科技的控股子公司。

几个月之后,2019年8月1日,湖北巴斯顿召开股东会,决议通过(1)杨保磊将其持有湖北巴斯顿29%的股权(对应认缴出资145万元)以145万元的价格转让给珠城科技;杨凡磊将其持有湖北巴斯顿1%的股权(对应认缴出资5万元)以5万元的价格转让给珠城科技,转让价格为1.00元/单位注册资本。(2)变更公司注册资本为1,000万元,其中珠城科技增加认缴出资500万元。同日,珠城科技与杨保磊、杨凡磊分别签署《股权转让协议书》。届时,湖北巴斯顿为公司全资子公司。

2020年8月2日,珠城科技召开2020年第二次临时股东大会,决议通过将全资子公司湖北巴斯顿100%(对应认缴出资1,000万元)股权以55万元的价格转让给杨保磊。而从上述股权转让的价格来看,本次股权转让的价格明显低于当时珠城科技受让杨保磊持有湖北巴斯顿。那么本次珠城科技将持有湖北巴斯顿100%股权转让给杨保磊的定价是否公允呢?这其中是否存在利益输送的情形?

招股书或隐瞒被处罚的情形

据招股书显示,报告期各期,珠城科技营业外支出分别为33.41万元、45.57万元、2.42万元。其中,各期罚款支出分别为1.66万元、0.10万元、0.15万元。也就是说,公司报告期各期均有受到处罚的情形。值得注意的是,珠城科技珠城科技从头至尾连一项处罚的没有进行披露,那么珠城科技珠城科技是否存在隐瞒被自身被处罚的情形呢?

(截图来源于珠城科技招股书)

此外,2016年,珠城科技子公司佛山泓成向深圳市欧诺亚科技有限公司(以下简称“深圳欧诺亚”)采购电线共计1,024,596.00元,并收到该供应商开具的9份增值税专用发票。上述购进的货物已领用并结转主营业务成本,前述9份发票已于税款所属期2016年12月向税务机关申报抵扣税款148,872.94元,在2016年企业所得税税前扣除。

2019年,深圳欧诺亚因对外虚开增值税销项发票而受到国家税务总局深圳市第一稽查局的行政处罚。同年,国家税务总局佛山市税务局第一稽查局对佛山泓成出具《税务处理决定书》(佛税一稽处(2019)150886号),认定佛山泓成取得自深圳欧诺亚的9份增值税专用发票系虚开发票,决定向公司追缴税费38.12万元,对应滞纳金为18.05万元。

关键人物履历虚假陈述,信披质量或“打折”

陈美荷目前担任珠城科技董事、财务负责人。据招股书陈美荷简历显示,1991年9月至2006年3月,陈美荷曾就职于龙飞集团有限公司(以下简称“龙飞集团”)任主办会计兼工会副主席。据龙飞集团工商信息显示,龙飞集团成立于1996年12月19日,也就是说,陈美荷开始担任龙飞集团主办会计兼工会副主席的时间足足比其成立的时间早了五年多。

(截图来源于珠城科技招股书)

王春生目前担任珠城科技高级产品工程师,为公司核心技术人员。据招股书王春生简历显示,2003年10月至2006年5月,王春生曾就职于利泰五金制品有限公司(以下简称“利泰五金”)从事五金件产品研发工作;2006年5月至2007年12月,就职于泰硕电子有限公司任产品从事通讯连接器研发工作;2008年3月至2009年6月奕东电子有限公司(以下简称“奕东电子”)从事通讯连接器研发工作。

(截图来源于珠城科技招股书)

据利泰五金工商信息显示,利泰五金成立于2013年9月18日,也就是说,王春生任职于利泰五金期间,利泰五金还尚未成立。据奕东电子工商信息显示,奕东电子成立于2011年7月26日,同样,王春生任职奕东电子期间,奕东电子也尚未成立。从上可见,珠城科技珠城科技信披真实性还有待拷问?

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。