利安科技IPO | 净利润开倒车,在研项目预算前后打架,或还虚增研发费用

中沪网了解到,深交所创业板上市委员会定于2022年12月30日召开2022年第89次上市委员会审议会议,届时将审议宁波利安科技股份有限公司(以下简称“利安科技”)的首发上市申请。

据悉,利安科技主要从事精密注塑模具以及注塑产品的研发、生产和销售,是集产品工业设计、精密模具设计、制造、注塑、喷涂以及组装等于一体的专业精密制造企业,其主要产品广泛应用于消费电子、玩具日用品、汽车配件和医疗器械等领域。

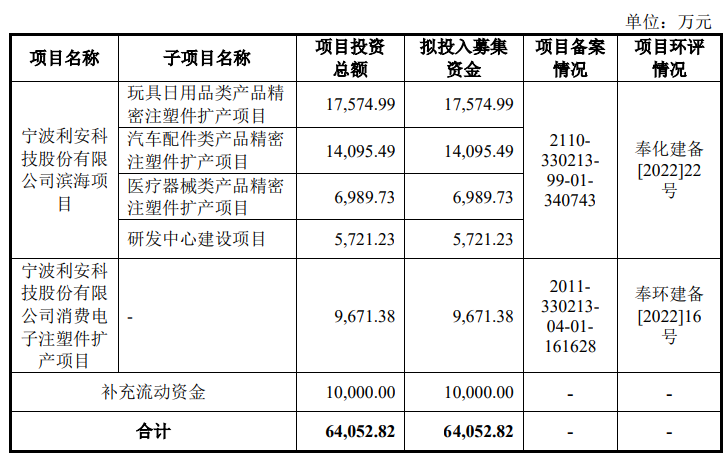

据招股书显示,利安科技本次拟募集资金64,052.82万元,募集资金扣除本次发行费用后将用于公司玩具日用品类产品精密注塑件扩产项目、汽车配件类产品精密注塑件扩产项目、医疗器械类产品精密注塑件扩产项目、研发中心建设项目、消费电子注塑件扩产项目以及补充流动资金。

(截图来源于利安科技招股书)

(截图来源于利安科技招股书)

中沪网查阅相关资料后,发现利安科技还存在以下问题,净利润“开倒车”,单一客户依赖严重,客户集中度远高于同行;在研项目预算前后“打架”,或还虚增研发费用;高新技术企业名不副实,一半发明专利靠继受所得,研发能力较为薄弱。

净利润“开倒车”,单一客户依赖严重,客户集中度远高于同行

据招股书财务数据显示,2019年、2020年、2021年、2022年1-9月(以下简称“报告期”),利安科技实现营业收入分别为23,449.39万元、43,553.79万元、46,819.48万元、34,790.34万元;同期净利润分别为3,310.55万元、7,064.37万元、6,709.78万元、4,796.85万元。

从上数据可以看出,报告期内,利安科技的营业收入逐年增加,尤其在2020年,公司营业收入同比增长85.74%,但是在2021年增速却出现大幅下滑,2021年公司营业收入收入同比增长7.50%。另外,公司在2021年营业收入增长的情况下,净利润也出现了下滑,2021年公司净利润同比下滑5.02%。

此外,利安科技的客户集中度较高而且畸高于同行业可比上市公司。报告期各期,利安科技对前五大客户销售收入占当期营业收入的比例分别为94.16%、91.20%、88.24%、83.35%,客户集中度高。其中,公司对第一大客户罗技集团的销售收入分别为20,032.71万元、30,176.45万元、32,822.06万元、23,924.30万元,占当期营业收入的比例分别为85.43%、69.29%、70.10%、68.77%,还存在单一客户依赖严重的问题。

据招股书显示,利安科技选取宁波横河精密工业股份有限公司(以下简称“横河精密”300539.SZ)、宁波天龙电子股份有限公司(以下简称“天龙股份”,603266.SH)、上海亚虹模具股份有限公司(以下简称“上海亚虹”,603159.SH)、宁波双林汽车部件股份有限公司(以下简称“双林股份”,300100.SZ)、厦门唯科模塑科技股份有限公司(以下简称“唯科科技”,301196.SZ)、上海肇民新材料科技股份有限公司(以下简称“肇民科技”,301000.SZ)为同行业可比上市公司。

2019年-2021年,横河精密前五大客户占当期营业收入的比例分别为68.43%、64.38%、59.24%;天龙股份前五大客户占当期营业收入的比例分别为54.95%、53.99%、49.98%;上海亚虹前五大客户占当期营业收入的比例分别为68.84%、66.26%、68.71%;双林股份前五大客户占当期营业收入的比例分别为53.88%、41.05%、44.31%;唯科科技前五大客户占当期营业收入的比例分别为36.48%、38.91%、40.84%;肇民科技前五大客户占当期营业收入的比例分别为53.84%、61.33%、54.82%。可以看出,利安科技不仅前五大客户占当期营业收入的比例远高于同行业可比上市公司。

在研项目预算前后“打架”,或还虚增研发费用

据招股书“正在进行的研发项目”处显示,截至目前,利安科技正在研发的项目共有8个,其中“基于3D印刷的高分子材料表面处理研究”项目的研发预算为438.00万元。值得注意的是,据招股书“报告期内研发项目及进展情况”处显示,利安科技“基于3D印刷的高分子材料表面处理研究”项目的研发预算为431.00万元。招股书前后对“基于3D印刷的高分子材料表面处理研究”项目的研发预算披露相差7万元。

2020年11月,利安科技与浙江大学为进一步加强科技创新与人才培养的有效互动和资源集成,充分发挥双方优势,签署了关于共建“浙江大学-利安光学联合研究中心”合作协议。利安科技为联合研究中心提供研究经费;为联合研究中心推荐优秀人才;为联合研究中心项目研究提供办公场所、研发设施以及项目研究所必需的数据等。

合作协议约定,利安科技为联合研究中心投入的资金合计不低于1000万元,资金计划分三年内投入,合作协议生效的第一周支付首期资金400万元,剩余资金需要在2022年及2023年度内分别投入300万元,如遇项目成本所需等特殊情况,由联合研究中心正副主任协商向管理委员会提出分阶段超比例的申请,由管理委员会决策。利安科技实际于2021年支付首期资金400万元,于2022年支付2022年资金300万元,预计于2023年内支付剩余款项300万元,公司目前支付进度与协议约定相符。

据招股书显示,报告期内,利安科技除与与浙江大学签署了关于共建“浙江大学-利安光学联合研究中心”合作协议外,不存在其他合作研发的情况。值得注意的是,据招股书“研发费用构成明细”处显示,利安科技2021年和2022年1-9月,公司委托研发费用分别为400.00万元和329.13万元,其中2022年1-9月公司委托研发费用比公司实际支付给联合研究中心投入多了29.13万元,那么这29.13万元的委托研发费用从何而来呢?利安科技是否存在虚增研发费用的情形呢?

高新技术企业名不副实,一半发明专利靠继受所得

除上述问题外,报告期内,利安科技还存在突增研发人员的情形,还被深交所质疑利安科技是否存在研发人员进行生产及研发费用与其他成本费用混同的情形。

报告期各期末,利安科技在职研发人员人数分别为23、49、64人、69人。2020年末较上年末新增研发人员26人,增幅为113.04%,对此利安科技解释说,2020年研发人员大幅增长主要系研发项目人员需求增加导致的研发人员大幅扩招所致。

值得一提的是,虽然报告期内利安科技研发人员不断增加,但是其研发人员占员工总数的比例却比较低,截至2022年9月30日,利安科技研发人员占员工总数的比例为5.94%,可见研发团队实力较为薄弱。

据招股书显示,报告期内,利安科技被认定为高新技术企业,享受减按15%税率征收企业所得税的优惠政策。而据2016年初由科技部、财政部、国家税务总局修订印发《高新技术企业认定管理办法》显示,认定为高新技术企业必须同时满足八大基本条件,其中明文规定研发人员需占企业当年员工总数的10%以上。从这一点上来看,利安科技明显不满足高新技术企业的认定条件。若公司未来因此原因不能通过高新技术企业复审,公司存在无法享受所得税优惠政策的风险,公司经营业绩将受到一定影响。

利安科技研发能力较为薄弱表现还不止于此,利安科技作为精密注塑业务从业者,该行业具有明显的技术密集特征。但是截至目前,利安科技仅拥有8项发明专利、其中还有发明专利中有4项为继受取得,也就是说,利安科技有一半的发明专利是通过继受所得。另外,利安科技高分子材料制备及应用技术涉及3项核心技术,其中就有两项技术对应专利来源为继受取得。一般而言,研发和技术创新为一家企业未来主要核心竞争力,但是利安科技在此方面的表现并不怎么好,也不是作为一家拟创业板上市公司应有的表现。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。