纳睿雷达IPO | 同月增资价格相差6倍,董事对外投资和兼职“半遮半掩”

中沪网了解到,广东纳睿雷达科技股份有限公司(以下简称“纳睿雷达”)首发申请获通过并提交注册申请,预计不日即将正式登陆科创板。

据悉,纳睿雷达是一家以科技创新为驱动,专注于提供全极化有源相控阵雷达探测系统解决方案的高新技术企业。纳睿雷达目前所生产的产品主要为X波段双极化(双偏振)有源相控阵雷达及配套的软硬件产品,目前主要应用于气象探测领域,并逐步在水利防洪、民用航空、海洋监测、森林防火、公共安全监测等领域。

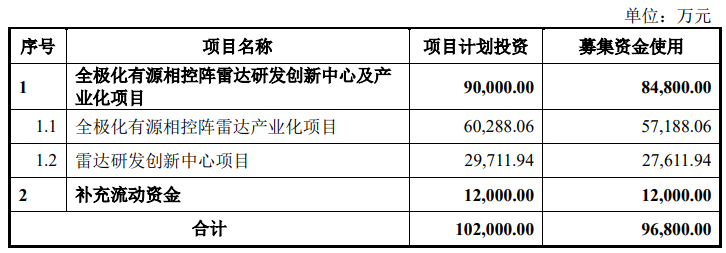

据招股书显示,纳睿雷达本次拟募集资金96,800.00万元,其中57,188.06万元将用于全极化有源相控阵雷达产业化项目,27,611.94万元将用于雷达研发创新中心项目,剩余12,000.00万元将用于补充流动资金。

(截图来源于纳睿雷达注册稿招股书)

(截图来源于纳睿雷达注册稿招股书)

中沪网查阅相关资料后,发现纳睿雷达还存在以下问题,业绩上呈现增收不增利的状态,毛利率逐年下滑;同月增资价格相差6倍,公允性存疑;董事对外投资和兼职“半遮半掩”或信披违规。

增收不增利,毛利率逐年下滑

据注册稿招股书财务数据显示,2018年、2019年、2020年、2021年1-6月(以下简称“报告期”),纳睿雷达实现营业收入分别为95.83万元、10,495.71万元、13,128.74万元、5,052.74万元;同期净利润分别为净利润分别为281.95万元、7,097.31万元、6,659.14万元、1,377.03万元。报告期内,公司营业收入保持高速的增长,值得注意的是,从2019年开始,公司的净利润却不断下降,处于一种“增收不增利”状态。

报告期内,纳睿雷达主营业务基本都来自雷达精细化探测系统实现的销售收入,报告期各期,雷达精细化探测系统销售收入分别为0元、10,167.76万元、12,565.13万元、4,698.36万元,占各期主营业务收入的比例分别为0、96.88%、95.71%、92.99%。而X波段双极化(双偏振)有源相控阵雷达产品是公司主营业务的主要来源,纳睿雷达的雷达产品类型较为单一。值得注意的是,报告期内,纳睿雷达的毛利率分别为88.00%、82.01%、79.68%、76.66%,逐年下滑。

此外,纳睿雷达在业绩快速增长的背后,其赊销问题也变得愈发严重。报告期各期末,公司应收账款分别为1.34万元、1,734.65万元、7,825.96万元、6,901.50万元;占流动资产的比例分别为0.02%、16.79%、27.53%、24.05%;占同期营业收入的比例分别为1.40%、16.53%、59.61%、136.59%,占比呈现快速上升的趋势,到2021年上半年,应收账款余额已经远超同期的营业收入了。据业内人士表示,公司应收账款占同期主营业务的收入比例过高,这相当于部分收入是“纸上富贵”,实际贡献给业绩的收入十分有限。

同月增资价格相差6倍,公允性存疑

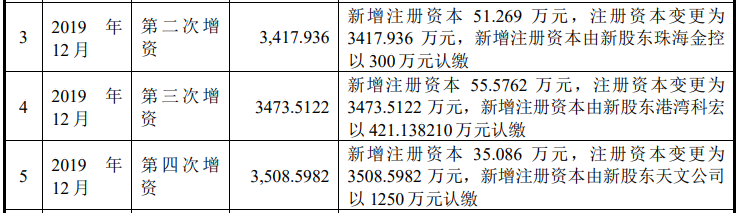

据注册稿招股书显示,报告期内,纳睿雷达曾进行过多次的增资以及股权转让。其中在2019年12月就曾连续发生三次增资。

2019年12月第一次增资,纳睿雷达新增注册资本51.269万元,注册资本变更为3417.936万元,新增注册资本由新股东珠海金控以300万元认缴,本次增资价格为5.85元/注册资本。

2019年12月第二次增资,纳睿雷达新增注册资本55.5762万元,注册资本变更为3473.5122万元,新增注册资本由新股东港湾科宏以421.138210万元认缴,本次增资价格为7.58元/注册资本。

2019年12月第三次增资,纳睿雷达新增注册资本35.086万元,注册资本变更为3508.5982万元,新增注册资本由新股东天文公司以1250万元认缴,本次增资价格为35.63元/注册资本。

可以看出,纳睿雷达2019年12月中三次增资的价格相差很大,尤其是天文公司增资的价格要远远高出珠海金控和港湾科宏的价格,其中比珠海金控高出29.79元/注册资本,比港湾科宏高出28.05元/注册资本。而珠海金控和港湾科宏增资的价格也相差1.73元/注册资本。同一月中,纳睿雷达增资的价格相差6倍还多,那么这其中增资入股的定价是否公允,这其中是否存在利益输送的情形。

(截图来源于纳睿雷达注册稿招股书)

(截图来源于纳睿雷达注册稿招股书)

董事对外投资和兼职“半遮半掩”或信披违规

根据《公开发行证券的公司信息披露内容与格式准则第41号——科创板公司招股说明书》第四十三条发行人应披露董事、监事、高级管理人员及核心技术人员的简要情况,主要业务经历及实际负责的业务活动;对发行人设立、发展有重要影响的董事、监事、高级管理人员及核心技术人员,还应披露其创业或从业历程;同时还应说明董事、监事、高级管理人员及核心技术人员的兼职情况及所兼职单位与发行人的关联关系,与发行人其他董事、监事、高级管理人员及核心技术人员的亲属关系。

邓华进于2020年10月至2020年11月担任发行人子公司纳睿达董事。于2020年12月8日开始担任发行人董事。据注册稿招股书显示,邓华进对外投资和兼职多家的企业。

公开信息显示,晟澜(珠海)产业投资合伙企业(有限合伙)(以下简称“晟澜投资”)成立于2022年1月10日,邓华进持有晟澜投资2.10725%的股份。

公开信息显示,珠海华金尚盈一号股权投资基金合伙企业(有限合伙)(以下简称“华金尚盈一号”)成立于2021年7月19日,邓华进持有华金尚盈一号1.26667%的股份。

公开信息显示,珠海华金尚盈三号股权投资基金合伙企业(有限合伙)(以下简称“华金尚盈三号”)成立于2021年7月30日,邓华进持有华金尚盈三号5.78481%的股份。

公开信息显示,北大医疗管理有限责任公司(以下简称“北大医疗”)成立于2021年10月29日。成立至今,邓华进一直担任北大医疗董事一职。

上述邓华进对外投资以及兼职企业均发生发行人注册稿招股书更新时间(2022年3月10日)之前,但是发行人注册稿招股书对董事邓华进对外投资和兼职却只字未提,此举或有为上交所披露规则。

另外,根据《上交所科创板规则关于关联方及关联交易的认定》,控股股东及公司的董事、监事和高级管理人员及其关系密切的家庭成员控制或担任董事(独立董事除外)、高级管理人员或重大影响的除公司以外的其他企业为本公司的关联法人。也就是说,邓华进担任董事的北大医疗应该为发行人关联方,但是,发行人注册稿招股书关联方列表中也未见北大医疗的身影。

陈坚于2020年12月8日开始担任公司独立董事。

据公开信息显示,珠海市联御股权投资基金合伙企业(有限合伙)(以下简称“联御股权”)成立于2020年3月17日,2021年5月28日,联御股权股权发生变更,新增陈坚为股东,目前陈坚持有联御股权持有24.99688%的股份,为其大股东。

据公开信息显示,珠海索特企业管理合伙企业(有限合伙)(以下简称“索特企业”)成立于2020年11月23日,成立至今陈坚持有索特企业50%的股份。

同样发行人注册稿招股书对独立董事对外持有联御股权和索特企业并未提及,也未将其列为关联方。

刘远曦于2014年5月至2020年11月担任发行人子公司纳睿达副总经理,2020年12月至今,担任发行人副总经理。

珠海海纳致远科技中心(以下简称“海纳致远”)成立于2019年7月24日,为刘远曦个人独资企业。但发行人注册稿招股书高级管理人员对外兼职列表中却未见海纳致远的身影。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。