博菲电气IPO | 招股书多处数据前后“打架”,与关联方或存同业竞争

中沪网了解到,证监会第十八届发审委2022年第69次工作会议定于2022年6月16日召开,届时将审议浙江博菲电气股份有限公司(以下简称“博菲电气”)的首发申请。

据悉,博菲电气的主营业务为电气绝缘材料等高分子复合材料的研发、生产与销售。公司产品涵盖《电气绝缘材料产品分类、命名及型号编制方法》(JB/T2197-1996)中所列举的八大类中的前七类,具有较为完整的绝缘材料产品体系,同时公司具备研发和生产B级、F级、H级、C级及以上等各耐热等级绝缘材料的能力,能够根据客户差异化需求提供定制化产品,为风力发电、轨道交通、工业电机、家用电器、新能源汽车、水力发电等领域的绝缘材料应用提供系统化的解决方案。

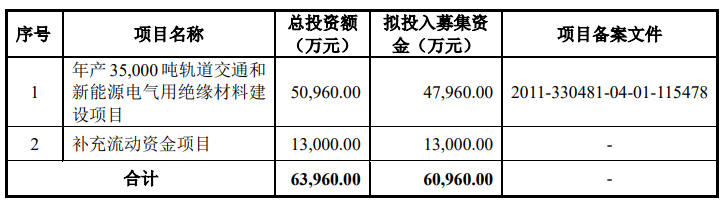

据招股书显示,博菲电气拟在深市主板发行不超过2,000万股,占本次发行后公司总股本的比例不低于25%,公司拟募集资金60,960.00万元,其中47,960.00万元用于年产35,000吨轨道交通和新能源电气用绝缘材料建设项目,13,000.00万元用于补充流动资金。

(截图来源于博菲电气招股书)

(截图来源于博菲电气招股书)

据招股书财务数据显示,2018年、2019年、2020年、2021年1-6月(以下简称“报告期)博菲电气实现营业收入分别为12,846.71万元、19,488.16万元、32,584.91万元和3,762.68万元;同期润分别为1,866.13万元、3,665.60万元、9,200.75万元和2,930.31万元;扣除非经常性损益后归属于母公司普通股股东的净利润分别为2,096.20万元、3,893.76万元、8,536.62万元和2,442.26万元。随着国家风电补贴逐步退坡,下游风机生产企业竞争有所加剧,2021年1-6月公司收到的风电客户订单有所减少,毛利率相对较高的风电产品收入占比下降,进而导致公司2021年1-6月营业利润有所下滑。

中沪网查阅相关资料后,发现博菲电气还存在以下问题,招股书多处数据前后“打架”,信披质量“亮红灯”;公司与关联方或存同业竞争;第一大客户中车系IPO前夕突击入股。

招股书多处数据前后“打架”,信披质量“亮红灯”

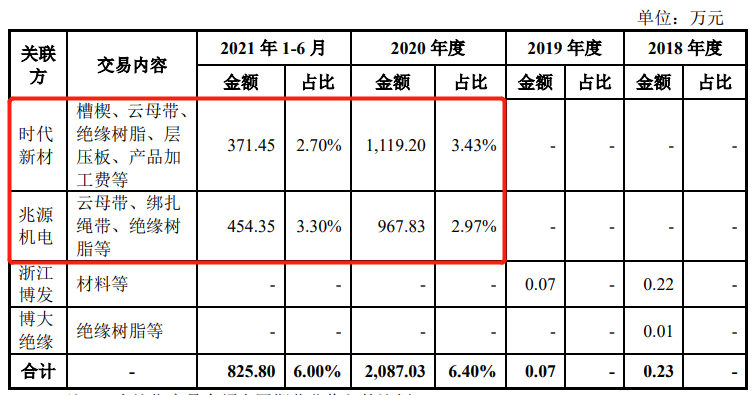

博菲电气为延伸产业链,完善公司产品结构,2020年3月,公司以8,821.26万元自株洲兆源机电科技有限公司(以下简称“兆源机电”)收购株洲时代电气绝缘有限责任公司(以下简称“时代绝缘”)70%股权。本次收购完成后,时代绝缘为博菲电气持股70%的控股子公司,时代绝缘剩余30%的股权分别由兆源机电和株洲时代新材料科技股份有限公司(以下简称“时代新材”)持有,对应持股比例分别为20%和10%。自收购完成之日起,博菲电气将持有时代绝缘10%以上股权的股东兆源机电和时代新材参照为关联方,与该两公司间的交易参照关联交易进行披露。

据招股书“关联交易”处显示,2020年和2021年1-6月,博菲电气对时代新材销售金额分别为1,119.20万元和371.45万元,对兆源机电的销售金额分别为967.83万元和454.35万元。

(截图来源于博菲电气招股书)

(截图来源于博菲电气招股书)

据招股书“主要客户情况”处显示,2020年和2021年1-6月,博菲电气对第五大客户的销售金额分别为563.96万元和256.57万元。而参照招股书“关联交易”处披露博菲电气对时代新材的销售金额来看,2020年和2021年1-6月,公司对时代新材的销售金额均超过当期对应第五大客户的金额,但博菲电气招股书却未将时代新材列为2020年和2021年1-6月的前五大客户进行披露。此举是否有违披露规则呢?

另外,据招股书“主要客户情况”处显示,2020年和2021年1-6月,兆源机电为博菲电气的第三大客户,对应销售金额分别为1,067.09万元和460.96万元,这比招股书“关联交易”处披露的销售金额分别多了99.26万元和6.61万元。

(截图来源于博菲电气招股书)

(截图来源于博菲电气招股书)

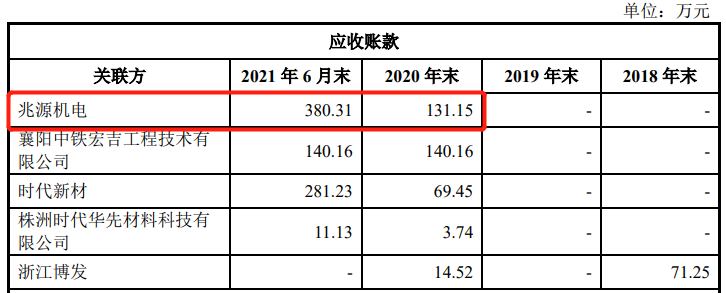

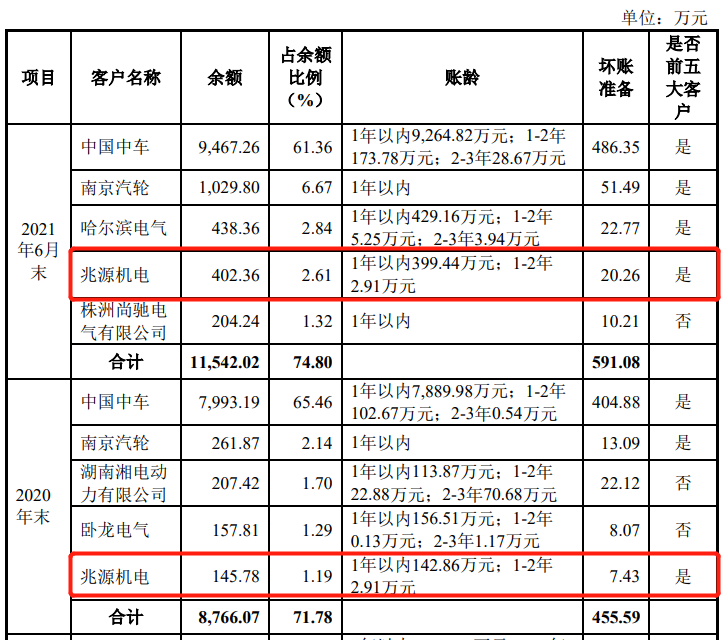

另外,据招股书“关联方款项余额”处显示,2020年末和2021年6月末,博菲电气对兆源机电的应收账款余额分别为131.15万元和380.31万元。

(截图来源于博菲电气招股书)

(截图来源于博菲电气招股书)

值得注意的是,据招股书“应收账款前五名情况”处显示,2020年末和2021年6月末,博菲电气对兆源机电的应收账款余额分别为145.78万元和402.36万元。比招股书“关联方款项余额”处披露的金额分别多了14.63万元和22.05万元。

(截图来源于博菲电气招股书)

(截图来源于博菲电气招股书)

与关联方或存同业竞争

据招股书显示,嘉兴市韶华电气科技有限公司(以下简称“韶华电气”)为博菲电气实际控制人陆云峰的弟弟陆云强持股100%,任执行董事、总经理,所以韶华电气为博菲电气关联方。

据韶华电气工商信息显示,韶华电气成立于2019年3月20日。其经营范围为电机、变压器、电抗器、电容器等电气设备用绝缘材料的研发、分切加工和销售。而博菲电气的主营业务为电气绝缘材料的研发、生产与销售。那么博菲电气是否与其关联方韶华电气构成同业竞争的情形呢?

(截图来源于韶华电气工商信息)

第一大客户中车系IPO前夕突击入股

据招股书显示告期内,中国中车股份有限公司及其下属公司(以下简称“中国中车”)一直为博菲电气的第一大客户。按同一控制合并口径统计,公司对中国中车的销售收入分别为5,264.24万元、8,797.02万元、20,708.06万元、7,251.31万元,占当期营业收入的比例分别为40.98%、45.14%、63.55%、52.69%,占比较大,公司对中国中车存在较大的依赖。

据招股书显示,2020年9月15日,博菲电气召开股东大会,同意增加注册资本630万元至6,000万元,新增股本分别由宁波中车股权投资基金管理有限公司(以下简称“宁波中车”)、嘉兴永贞股权投资合伙企业(有限合伙)、杭州上研科领私募基金管理有限公司以现金方式认购,溢价部分计入资本公积,本次增资的价格为为5元/股。本次发行前,宁波中车持有博菲电气4.98%的股权。

资料显示,宁波中车成立于2015年12月8日,中车基金管理(北京)有限公司(以下简称“中车基金”)持有宁波中车40%的股权,为其最大股东。而中车基金为中车资本控股有限公司(以下简称“中车控股”)全资子公司,中车控股又为中国中车集团有限公司(以下简称“中车集团”)全资子公司。值得注意的是,中车集团持有大客户中国中车50.73%的股权,为中国中车第一大股东。也就是说,博菲电气的第一大客户中国中车控股股东中车集团在IPO前夕突击入股博菲电气。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。