博纳影业IPO | 销售数据前后对垒,与实控人控制的多家企业混同经营

中沪网了解到,7月28日,证监会网站公示博纳影业集团股份有限公司(以下简称“博纳影业”)关于首次公开发行股票并上市的申请获核准,博纳影业可公开发行不超过2.75亿新股,本次发行初步询价日期为2022年8月3日,申购日期为2022年8月9日。

据悉,博纳影业是国内首家从事电影发行业务的民营企业,深耕影视行业多年,不断向产业链上下游延伸,现已成为行业知名的全产业链布局的电影集团公司。公司的主营业务为电影的投资、发行、院线及影院业务。

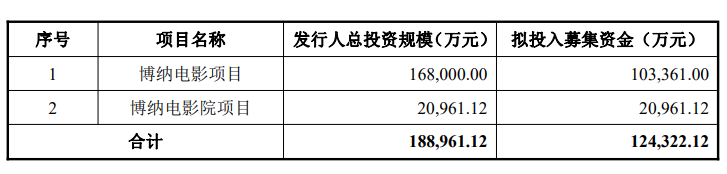

据招股书显示,博纳影业本次在深交所主板上市,拟募集资金12.43亿元,募集资金扣除发行费用后将用于博纳电影项目和博纳电影院项目,其中博纳电影项目,博纳影业总投资16.8亿元,共拟投资10部影片,拟投入募集资金10.34亿元。博纳电影院项目总投资为2.1亿元,主要包括装修、银幕、座椅、还音设备、放映设备、集成系统、办公设备及辅助设施等。

(截图来源于博纳影业招股书)

(截图来源于博纳影业招股书)

IPO之路“一波三折”

资料显示,早在2010年,博纳影业就在美国纳斯达克证券交易市场上市。2015年6月,博纳影业便开启了从美股退市回归A股之路。

2017年3月,博纳影业首次提交IPO申请前夕,就在申报前夕,多位知名导演、影星突击入股。其中,黄晓明、张涵予各以5000万元认购343.63万股,章子怡3000万元认购206.18万股,陈宝国2000万元认购137.45万股,韩寒1000万元认购68.73万股。

2017年10月,博纳影业首次披露招股书,之后博纳影业迟迟未进行招股书更新,不巧的是,2019年7月,博纳影业聘请的审计机构瑞华会计师事务所被证监会立案调查,接着与瑞华有关的33家公司IPO项目被叫停,博纳影业IPO也因此受到影响,审核状态变成了“中止审查”。2020年8月,博纳影业更新招股书。2020年11月5日,博纳影业首发上会获通过。本以为上会通过后离登陆A股的时间就不远了,遗憾的是,博纳影业却迟迟拿不到批文,直到2022年7月28日,博纳影业才最终获得证监会核准发行上市。

博纳影业之所以过会后迟迟拿不到批文,这与2020年爆发的新型冠状病毒肺炎疫情有着直接的关系,2020年新冠疫情爆发后,对影视行业的影响是非常巨大,疫情的爆发也必然会对公司各业务板块的日常运营及业务开展均带来了不利影响。

博纳影业在招股书中坦言说,受疫情影响,公司电影投资业务方面,疫情期间博纳影业所投资的影片暂停拍摄工作;电影发行业务方面,疫情期间影院停业,原定档上映的院线影片全部撤档,博纳影业的相关发行计划均已推迟档期;院线和影院业务方面,根据新冠疫情防控的需要,博纳影业于2020年1月24日关闭旗下所有境内电影院的对外运营,院线经营同步暂停。随着2022年疫情的好转,各行业也得到了相应的复苏。

从博纳影业2017年首次提交申请,到拿到证监会批文,这其中耗时长达五年多,可以说,博纳影业A股回归之路可谓是一波三折。

除此之外,中沪网查阅相关资料后,发现博纳影业还存在以下问题,对政府补助存依赖,资产负债率远高于同行;销售数据前后对垒,且差额较大;与实控人控制的多家企业混同经营,独立性存疑。

对政府补助存依赖,资产负债率远高于同行

据招股书财务数据显示,2019年、2020年、2021年(以下简称“报告期”),博纳影业实现营业收入分别为31.16亿元、16.10亿元、31.24亿元;同期,归属于母公司股东的净利润分别为3.15亿元、1.91亿元、3.63亿元。2020年受疫情影响,业绩大幅度下滑,2021年,疫情好转,但是2021年公司业绩勉强与2019年持平。

报告期各期,1.56亿元、0.67亿元、1.34亿元,占当期归属于母公司股东的净利润的比例分别为49.52%、35.09%、36.91%,占比较大,公司对政府补助存在一定的依赖。

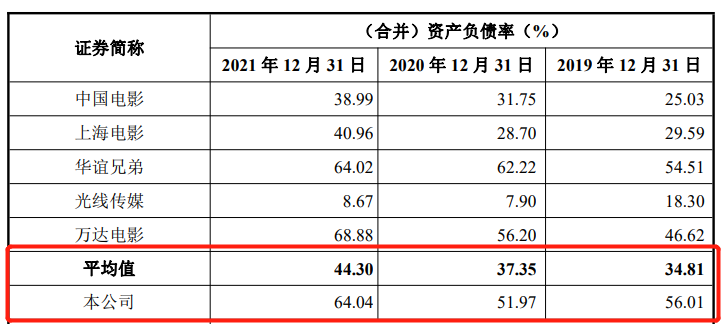

据招股书显示,报告期各期,博纳影业资产负债率分别为56.01%、51.97%和64.04%。而同行可比公司资产负债率均值分别为34.81%、37.35%、44.30%。发行热资产负债率远高于同行业可比公司均值,而且差距不断扩大。

(截图来源于博纳影业招股书)

(截图来源于博纳影业招股书)

据招股书显示,报告期各期,博纳影业短期借款分别为9.13亿元、9.53亿元、10.14亿元,长期借款分别为14.05亿元、13.05亿元、17.21亿元。报告期各期,博纳影业利息费用分别为1.53亿元、1.21亿元、2.32万元,公司每年需支付大额的利息费。不难看出,博纳影业面临较大的偿债压力。

销售数据前后对垒,且差额较大

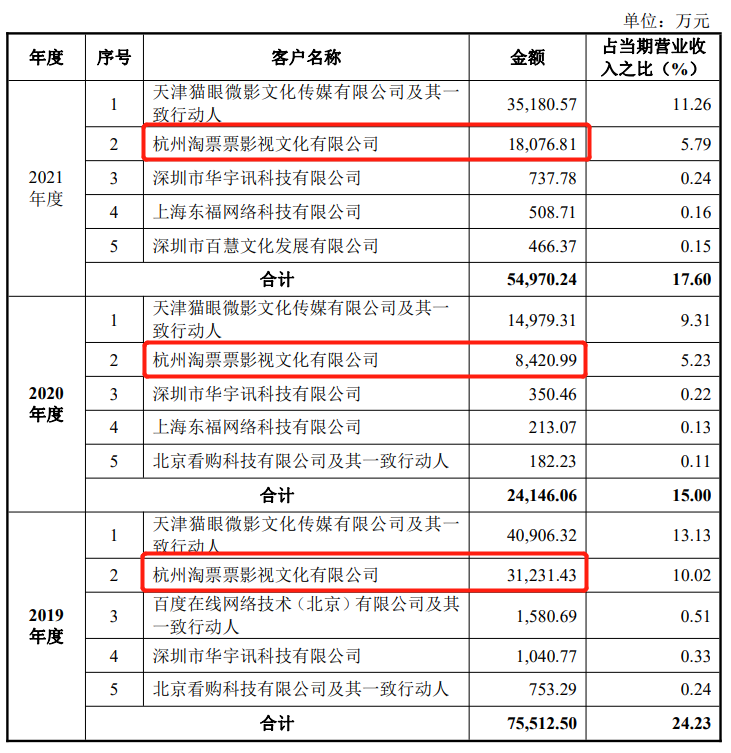

据招股书显示,报告期内,杭州淘票票影视文化有限公司(以下简称“杭州淘票票”)为博纳影业影院业务板块的主要客户,报告期各期,公司对杭州淘票票的销售收入分别为31,231.43万元、8,420.99万元、18,076.81万元。

(截图来源于博纳影业招股书)

(截图来源于博纳影业招股书)

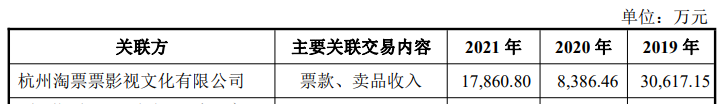

2016年12月,东阳阿里成为博纳影业5%以上的股东,杭州淘票票为与东阳阿里受同一控制方控制的企业,所以杭州淘票票是博纳影业关联方,相关交易按关联交易进行披露。

据招股书“经常性关联交易”处显示,报告期各期博纳影业对杭州淘票票的实现的关联销售收入分别为30,617.15万元、8,386.46万元、17,860.80万元。经对比发现,招股书前后两处披露的销售收入均存在不小的差额,各期差额分别为614.28万元、34.53万元、216.01万元。

(截图来源于博纳影业招股书)

(截图来源于博纳影业招股书)

与实控人控制的多家企业混同经营,独立性存疑

于冬为博纳影业控股股东、实际控制人,目前担任公司董事长兼总经理。据招股书显示,博纳影业除控制博纳影业以外,对外还控制多家企业。

于冬持有北京尚海文化传媒有限公司(以下简称“尚海文化”)的99%的股权、持有北京汇鑫骏宸文化交流有限公司(以下简称“汇鑫骏宸”)和北京鑫汇鑫文化交流有限公司(以下简称“鑫汇鑫文化”)99.90%的股权,间接和直接乌鲁木齐悦影天山股权投资管理合伙企业(有限合伙)(以下简称“悦影天山”)100%的股权。所以上述四家企业均为于冬控制的企业。

据天眼查显示,博纳影业联系电话一直为010-56310700。

据尚海文化、汇鑫骏宸和鑫汇鑫文化2019年工商年报显示,尚海文化、、汇鑫骏宸和鑫汇鑫文化的联系电话均为010-56310700,与博纳影业的联系电话一致,也就是说,报告期内,博纳影业实际控制人控制的其他企业与博纳影业同电话经营,其独立性令人质疑。

据天眼查显示,悦影天山的联系电话也为010-56310700,不过,悦影天山不久前的7月14日已经被注销。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。