清越科技携多种“疾病”欲登科创板,信披质量或也遭“拷问”

中沪网了解到,科创板上市委员会定于2022年8月29日上午9时召开2022年第72次上市委员会审议会议,届时将审议苏州清越光电科技股份有限公司(以下简称“清越科技”)的首发事项。

据悉,清越科技是集研发、生产、销售于一体的中小显示面板制造商,专注于为客户提供个性化的中小尺寸显示系统整体解决方案。经过多年的技术积累与产品迭代升级,目前公司已形成以PMOLED业务为主、电子纸模组与硅基OLED业务为辅的产品架构与业务格局。

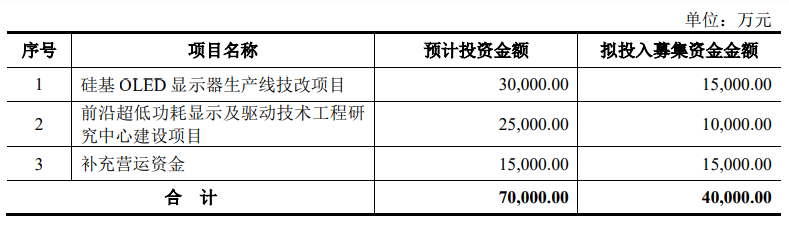

据招股书显示,清越科技本次拟募集资金40,000.00万元,募集资金扣除本次发行费用后将用于公司硅基OLED显示器生产线技改项目、前沿超低功耗显示及驱动技术工程研究中心建设项目以及补充营运资金。

(截图来源于清越科技招股书)

(截图来源于清越科技招股书)

中沪网查阅相关资料后,发现清越科技还存在以下问题,业绩增收不增利,利润对税收优惠和政府补助依赖不断增加;现金流接连告负,报告期内累计分红却是利润的2.32倍;股权质押只为获银行贷款,目前尚有质押未解除,可谓是自作自受;销售金额与客户披露不匹配,差异率高达135%;原材料采购金额或存“造假”,信披质量或遭“拷问”。

增收不增利,利润对税收优惠和政府补助依赖不断增加

据招股书财务数据显示,2019年、2020年、2021年(以下简称“报告期”),清越科技实现营业收入分别为43,573.38万元、49,815.76万元和69,427.92万元,同期净利润分别为4,825.09万元、5,702.43万元、5,329.84万元;同期扣除非经常性损益后归属于母公司所有者的净利润分别为3,826.44万元、4,148.62万元、3,391.71万元。

从上述数据可以看出,在2021年度中,清越科技出现增收不增利的情况,2021年公司营业收入收入同比增长39.37%,净利润却同比下滑6.53%,扣除非经常性损益后归属于母公司所有者的净利润同比下滑18.24%。

此外,清越科技的利润对税收优惠和政府补助也存在不小的依赖。报告期内,公司因高新技术企业所得税、研发费用加计扣除等税收优惠金额合计分别为991.86万元、1,202.24万元、1,342.15万元,占当期利润总额的比例分别为19.58%、19.80%、27.35%。报告期内,公司计入当期损益的政府补助分别为635.92万元、1,546.06万元、2,905.60万元,占当期利润总额的比例分别为12.55%、25.47%、59.22%。综上,报告期各期,清越科技税收优惠和政府补助合计占当期利润总额的比例分别为22.13%、45.27%、86.57%,占比呈现快速增长,公司利润对税收优惠和政府补助的依赖越来越大,这也说明自身产品的盈利不足。

现金流接连告负,报告期内累计分红却是利润的2.32倍

另外,报告期内,清越科技的现金流也呈现出“大失血”的状态。报告期各期,公司经营活动现金流量净额分别为8,125.30万元、-1,766.74万元和-14,900.75万元,快速下滑,已经连续两年均为负数了。对此,清越科技解释说,主要系公司目前的电子纸模组产品下游主要客户汉朔科技大多通过银行承兑汇票结算,加之公司为电子纸模组业务发展需要提前进行了电子纸膜、TFT阵列基板等原材料备货,导致经营活动现金流量净额下降。

值得注意的是,报告期内,清越科技虽然呈现现金流“大失血”的状态,但是清越科技却年年保持大额的现金分红。报告期各期,清越科技的现金分红金额分别为17,700.00万元、6,280.00万元、2,500.00万元,合计分红金额高达26,480.00万元,而报告期内,公司的扣除非经常性损益后归属于母公司所有者的净利润合计为11,366.77万元,也就是说报告期内公司累计现金分红的金额竟然是扣除非经常性损益后归属于母公司所有者的净利润的2.32倍。清越科技此举实属令人不解,这或许才是公司现金流“大失血”的罪魁祸首。

值得一提的是,清越科技本次却又来募集大额资金来进行“补血”,公司本次募集资金的15,000.00万元将用于补充营运资金,占募资总额的比例为37.50%。一边大额分红,一边又来募集大额资金“补血”,这其中不免让人怀疑IPO或存“圈钱”之嫌。

与此同时,在现金流紧缺的情况下,清越科技负债压力也是不断增大。报告期各期末,公司短期借款、长期借款合计金额分别为10,012.08万元、32,625.52万元和52,791.44万元,合并口径资产负债率分别为33.98%、50.89%和58.08%,有息负债规模与资产负债率上升较快。

股权质押只为获银行贷款,目前尚有质押未解除,可谓是自作自受

报告期内,由于清越科技现金流“大失血”,公司为维持正常经营而不得不向银行融资借款,而清越科技控股股东昆山和高及实际控制人为获取银行融资贷款,也不得不将公司的股权来进行抵押贷款。

2020年8月28日,昆山和高与浦发银行昆山支行签署《权利质押合同》(编号:Y28907201928007202),将昆科技14.17%的股权(即4,496.5574万元股权)进行质押,获得4,660.00万元的融资额度,履行期为2019年1月31日至2026年1月9日。2020年8月28日,昆山市市场监督管理局出具《股权出质设立登记通知书》((05830051_1)股质登记设字[2020]第08280002号),质权自登记之日起设立。2021年4月21日,苏州市市场监督管理局出具《股权出质注销登记通知书》((ks05830051_1)股质登记注字[2021]第04210001号),昆山和高已解除上述股权质押。

2021年4月20日,昆山和高与浦发银行昆山支行签署《权利质押合同》(编号:Y28907201928007203),将清越科技2,248.2787万股(占公司总股本的比例6.2452%)进行质押,获得2,330.00万元的融资额度,履行期为2019年1月31日至2026年1月9日。2021年4月21日,苏州市市场监督管理局出具《股权出质设立登记通知书》((ks05830051_1)股质登记设字[2021]第04210001号),质权自登记之日起设立。

综上,截至目前,清越科技控股股东昆山和高持有清越科技2,248.2787万股(占公司总股本的比例6.2452%)依然处于质押状态,可以说清越科技此举可谓是自作自受。

销售金额与客户披露不匹配,差异率高达135%

据招股书显示,北京超思电子技术有限责任公司(以下简称“超思电子”)报告期内一直为清越科技的前五大客户,其中在2019年为第五大客户,对应销售金额为2,421.87万元;2020年为第一大客户,对应销售金额为9,900.44万元;2021年为第二大客户,对应销售金额为5,154.81万元。

资料显示,深交所上市公司天津红日药业股份有限公司(以下简称“红日药业”)在2015年收购了超思电子100%的股权,届时超思电子为红日药业全资子公司,所以报告期内,超思电子财务报告纳入到红日药业年度报告一并披露。

据红日药业2019年年度报告显示,2019年红日药业对第五大供应商的采购金额为2,118.38万元,而按清越科技招股书披露的2019年清越科技对超思电子的销售金额2,421.87万元来看,清越科技应该为红日药业的前五大供应商,但是2019年中,红日药业对前五大供应商中并没有与2,421.87万元相匹配的供应商,与之最接近的就为第五大供应商,但也存在303.49万元。

(截图来源于红日药业2019年年度报告)

(截图来源于红日药业2019年年度报告)

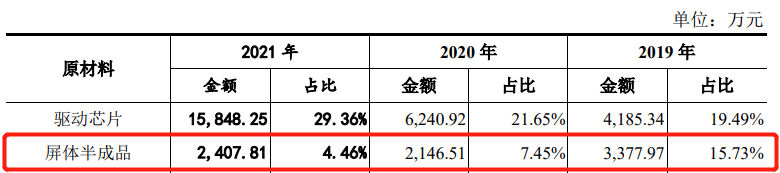

而据红日药业2020年年度报告显示,2020年度中,红日药业对第一大供应商的采购金额为4,212.29万元,这比清越科技招股书披露的2020年公司对超思电子的销售金额9,900.44万元足足少了5,688.15万元,差异率高达135.04%。

(截图来源于红日药业2020年年度报告)

(截图来源于红日药业2020年年度报告)

毫无意外,在2021年中也同样存在该问题。据红日药业2021年年度报告显示,2021年中,红日药业对前五大供应商的采购金额也没有与清越科技招股书披露的公司对超思电子销售金额5,154.81万元相匹配的供应商,与之较为接近的为红日药业第二大供应商,对应采购金额为5,100.62万元,但也存在54.19万元的差异额。

(截图来源于红日药业2021年年度报告)

(截图来源于红日药业2021年年度报告)

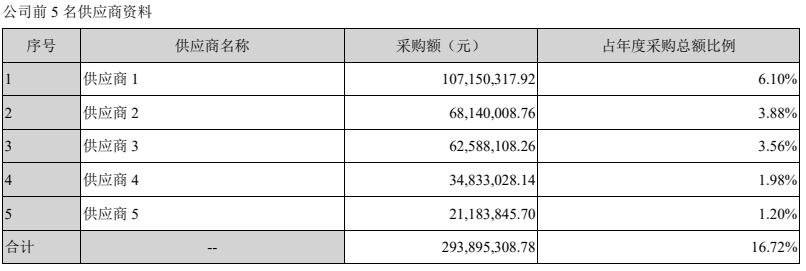

原材料采购金额或存“造假”

固安翌光科技有限公司(以下简称“固安翌光”)为清越科技曾实际控制人王文学控制的华夏幸福基业股份有限公司之合营企业,2018年11月以后,清越科技的实际控制人由王文学变更为高裕弟,固安翌光不再为清越科技的关联方),报告期内,清越科技向固安翌光销售光刻基板、封装片、有机材料等物料。同时由于清越科技蒸镀产能不足,并向其采购蒸镀、封装加工后的屏体产品。所以报告期内,固安翌光即为清越科技客户又为其供应商,虽然,2018年11月,固安翌光不再为清越科技的关联方,但清越科技为保持披露信息的一致性及出于谨慎考虑,招股书报告期内还是将与固安翌光之间的交易按关联交易进行披露。

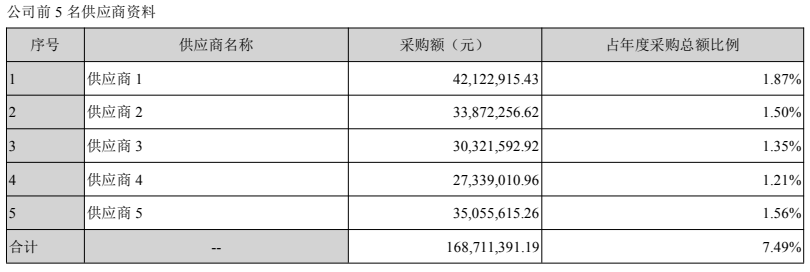

据招股书“经常性关联交易-关联采购”处显示,报告期各期,清越科技向固安翌光采购屏体半成品的金额分别为3,657.49万元、2,277.52万元、2,552.59万元。

(截图来源于清越科技招股书)

(截图来源于清越科技招股书)

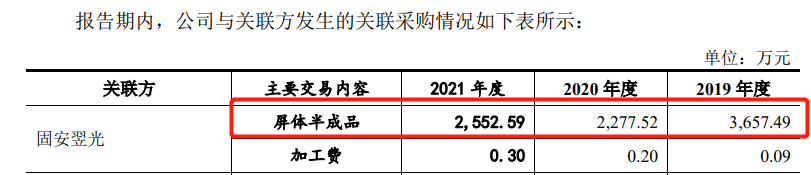

值得注意的是,据招股书“主要原材料采购情况”处显示,报告期各期,清越科技采购屏体半成品的金额分别为3,377.97万元、2,146.51万元,2,407.81万元。不难看出,在2020年和2021年中,清越科技向固安翌光采购屏体半成品的金额竟然比各年度公司采购屏体半成品总金额还要高,2020年和2021年分别为高出131.01万元和144.78万元。

(截图来源于清越科技招股书)

(截图来源于清越科技招股书)

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。