百通能源IPO | 核心产品毛利率大幅下滑,业绩或变脸,股权质押或存隐瞒

中沪网了解到,中国证券监督管理委员会第十八届发行审核委员会定于2022年9月22日召开2022年第109次发行审核委员会工作会议,届时将审议江西百通能源股份有限公司(以下简称“百通能源”)的首发事项。

据悉,百通能源自设立以来专注于为工业园区、产业聚集区企业提供集中供热服务。公司提供的主要产品是蒸汽与电力。公司生产的蒸汽向工业园区内的工业用户供应;电力直接出售给国家电网。

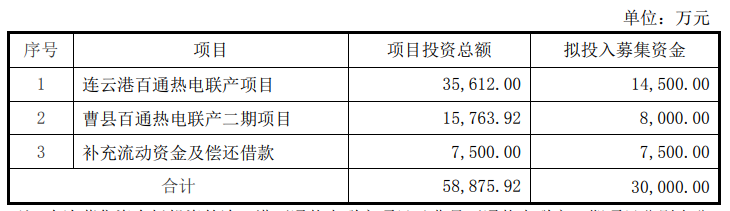

据招股书显示,百通能源本次拟募集资金30,000.00万元,募集资金扣除本次发行费用后将用于公司连云港百通热电联产项目、曹县百通热电联产二期项目以及补充流动资金及偿还借款。

(截图来源于百通能源招股书)

(截图来源于百通能源招股书)

中沪网查阅相关资料后,发现百通能源还存在以下问题,核心产品毛利率大幅下滑,业绩或“变脸”;债务违约大量股权被质押,股权质押或存隐瞒。

核心产品毛利率大幅下滑,业绩或“变脸”

据招股书财务数据显示,2018年、2019年、2020年、2021年1-9月(以下简称“报告期”),百通能源实现营业收入分别为30,533.70万元、40,804.52万元、47,791.12万元、49,351.20万元;同期净利润分别为3,531.43万元、6,844.33万元、8,200.07万元、5,048.75万元。报告期内,公司的营业收入逐年增长,但是却出现增收不增利的情形,公司2021年前三季度的营业收入已经超过了2020年全年营业收入了,但是净利润却远不及2020年,下滑幅度达38.43%。

报告期内,百通能源的主营业务收入主要都来自蒸汽收入,其占比超90%。而百通能源蒸汽的生产主要依靠以煤炭为主的化石能源在锅炉中燃烧获取热能与动能,因此其生产成本与煤炭的市场售价息息相关。

在2021年度中,煤炭价格较2020年快速上涨,连创历史新高,而煤炭价格大幅上涨也给百通能源带来巨大的成本上涨压力。与此同时百通能源的核心产品的销售单价却呈现不断下滑的趋势,报告期各期,百通能源蒸汽的销售单价分别为198.40元/吨、197.27元/吨、194.89元/吨、195.95元/吨,2021年前三季度的蒸汽销售单价较2018年销售单价下降2.45元/吨。

从毛利率上看,报告期内,百通能源蒸汽业务的毛利率分别为32.81%、34.04%、33.98%、21.54%%。可以明显看出,从2020年开始,百通能源蒸汽的毛利率就呈现下降趋势,而从2021年表现尤为突出,2021年前三季度较2020年末已下降了12.44个百分点。

另外,百通能源在招股书也自称,公司与同行业其他大型企业相比,在收入规模、业务拓展能力等方面还有一定差距,抵御市场风险能力相对较弱。也就是说,百通能源作为一家中小型企业,在产业链上的地位较低,而结合其核心产品的平均售价持续下降的情况,说明百通能源对下游客户缺乏提价能力,无法将原材料价格上涨的压力较好地传导至下游客户,进而导致自身利润被压缩,这也或许就是百通能源在2021年前三季度净利润出现大幅减少的重要原因,同时这也对百通能源持续能力提出了质疑,未来不排除业绩变脸的可能。

债务违约大量股权被质押,股权质押或存隐瞒

百通能源除了盈利能力恶化外,公司负债压力以及偿债能力同样值得关注。截至2021年9月30日,百通能源短期借款8,913.50万元、应付账款10,943.04万元、一年内到期的非流动负债23,352.37万元,流动负债合计51,163.54万元,一年内将归还的负债余额较大。而报告期内,百通能源因资金需要,百通能源实际控制人不得不将公司股权进行质押。

2018年10月22日,金开资本与百通能源签署《借款协议》(合同编号:BTJK-2018-001),约定百通能源向金开资本借款1.3亿元,借款期限为三年,即从2018年11月5日至2021年11月4日,借款年利率为8%。同日,百通环保与金开资本签署《股权质押协议》(合同编号:BTZY-2018-001),约定百通环保将其持有的百通能源2,000万股流通股的股权质押给金开资本,质押期限为5年。

2020年12月8日,张春泉与金开资本签署《股权质押协议》(合同编号:BTZY-2020-001),约定张春泉以其持有的百通能源1,500万股股票质押给金开资本,作为百通能源向金开资本借款1.3亿元的担保,并替换原由百通环保质押的1,500万股股票

值得注意的是,截至借款到期日(2021年11月4日),百通能源却未能将该笔借款及利息全部还清,2021年11月1日,金开资本与百通能源签署《展期协议》(合同编号:800JJ20211101001),约定百通能源于2021年11月4日归还借款本金4,000万元及相应利息,剩余应归还借款本金9,000万元延期两年至2023年11月4日归还,借款延长期内,借款利率仍保持为8%/年。

为担保《展期协议》的履行,2021年11月1日,金开资本与百通环保和张春泉分别签署《股权质押协议》(编号:800QQ20211101001)和《股权质押协议》(编号:800QQ20211101002),分别约定百通环保将其持有的百通能源1,500万股流通股的股权质押给金开资本;张春泉将其持有的百通能源4,500万股流通股的股权质押给金开资本。上述股权质押股份合计占本次发行前股份总数的比例为14.47%。

很显然,由于百通能源发生实质性债务违约,被质押股份也越来越多,而一旦在2023年11月4日前,百通能源依旧不能归还金开资本的9000万元本金及利息,那么公司的股权结构将发生重大变化,不排除发生股权权属纠纷的可能。

而据天眼查显示,百通能源还有三笔有效的股权质押,时间分别发生在2019年11月、2022年3月和5月,被质押股份共计10,700万股,占本次发行前股份总数的比例为25.79%。值得注意的是,2019年11月发生的那笔股权质押是发生在报告期内,但是百通能源招股书却并未提及。

(截图来源于天眼查)

(截图来源于天眼查)

在面对高额的负债下,百通能源的偿债能力又有几何呢?

公司流动比率为0.45,速动比率为0.21,低于同行业可比上市公司平均水平。未来如不能继续同银行续签借款协议、有效加强经营性资金管理、增加融资渠道等,公司可能会面临一定的流动资金不足及短期偿债风险。上述风险的触发可能会导致公司借款逾期,进而影响公司信用状况,对后续的融资安排及公司的生产项目建设、日常运营产生不利影响,也会对公司的持续盈利能力造成不利影响。

报告期各期,百通能源资产负债率分别为53.95%、58.34%、56.42%、52.38%;流动比率分别为0.99倍、0.83倍、0.44倍、0.45倍;速动比率分别为0.52倍、0.43倍、0.21倍、0.21倍。可以看出,公司的资产负债率的居高不下,而流动比率和速动比率总体都呈现快速下滑的趋势。

流动比率是流动资产对流动负债的比率,用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力;速动比率是指企业速动资产与流动负债的比率,用来衡量企业流动资产中易于变现用于偿还流动负债的能力,一般而言,流动比率维持在2、速动比率维持在1倍较为正常。可以看出,报告期内,百通能源的流动比率和速动比率都远远低于1倍,而截至2021年9月30日,其流动比率和速动比率更是低于0.5倍了,这就说明公司偿债能力极差。而百通能源有四分之一的募集资金用于补充流动资金及偿还借款,这也就从侧面发映出百通能源急需上市“补血”。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。