派瑞特气IPO | 毛利率逐年下滑,关联采购金额前后不匹配

中沪网了解到,科创板上市委定于10月20日召开审议会议,届时将审核中船(邯郸)派瑞特种气体股份有限公司(以下简称“派瑞特气”)的首发事项。

据悉,派瑞特气主要从事电子特种气体及三氟甲磺酸系列产品的研发、生产和销售,主要产品包括高纯三氟化氮、高纯六氟化钨、高纯氯化氢、高纯氟化氢、高纯四氟化硅、高纯氘气、高纯六氟丁二烯、高纯八氟环丁烷、高纯电子混合气等电子特种气体,以及三氟甲磺酸、三氟甲磺酸酐、双(三氟甲磺酰)亚胺锂等含氟新材料。

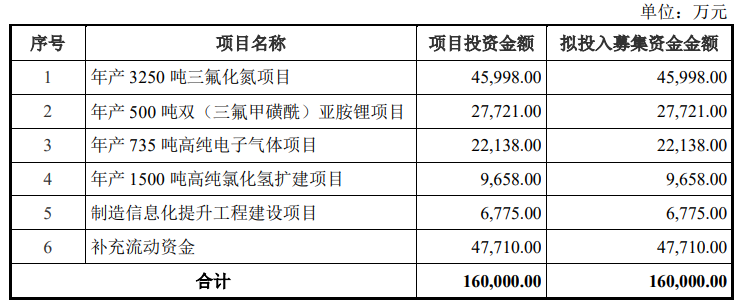

据招股书显示,派瑞特气本次拟募集资金160,000.00万元,募集资金扣除本次发行费用后将用于公司年产3250吨三氟化氮项目、年产500吨双(三氟甲磺酰)亚胺锂项目、年产735吨高纯电子气体项目、年产1500吨高纯氯化氢扩建项目、制造信息化提升工程建设项目以及补充流动资金。

(截图来源于派瑞特气招股书)

中沪网查阅相关资料后,发现派瑞特气还存在以下问题,毛利率逐年下滑,募集补流或为圈钱;关联采购金额前后不匹配,信披质量有待提升;靠降价来获取市场份额,境外产品价格显著低于境内。

毛利率逐年下滑,募集补流或为圈钱

据招股书财务数据显示,2019年、2020年、2021年、2022年1-6月(以下简称“报告期”),派瑞特气实现营业收入分别为44,468.53万元、113,107.80万元、173,284.94万元、95,522.05万元;同期净利润分别为4,523.68万元、21,121.60万元、35,529.94万元、20,624.63万元。报告期内业绩保持较快的增长。

在业绩增长的背后,派瑞特气毛利率却呈现下滑的趋势。报告期内,公司模拟合并后的毛利率分别为43.01%、41.64%、40.35%、40.97%,毛利率逐年下滑。

此外,派瑞特气还在2020年和2021年进行了两次大额的现金分红,分别为金额分别为20,712.64万元和20,762.63万元,累计4.15亿元。值得注意的是,派瑞特气本次最大的募投项目却为“补充流动资金”,对应使用募集资金为4.77亿元,与来此分红的金额相差不大,占募资总额的比例为30%。派瑞特气一边进行大额现金分红,另一边却又来募集大额资金用于补充流动资金,此举似乎有点令人不解,难道说派瑞特气上市或为圈钱。

关联采购金额前后不匹配,信披质量有待提升

据招股书显示,派瑞特气的控股股东为派瑞科技有限公司(以下简称“派瑞科技”),实际控制人为中国船舶集团有限公司(以下简称“中国船舶集团”)。本次发行前,实际控制人中国船舶集团直接和间接合计控制公司85.43%的股份。

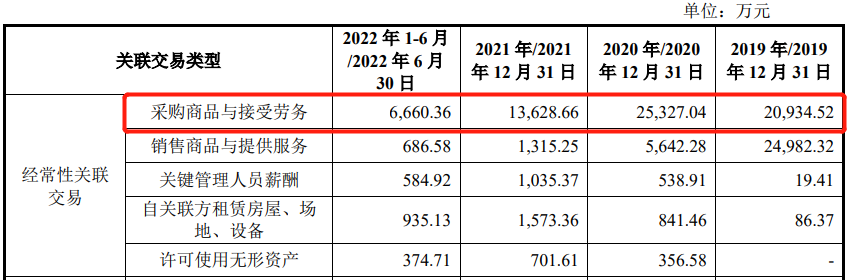

报告期内,派瑞特气关联销售占各年营业收入的比例分别为56.18%、4.99%、0.76%、0.72%;关联采购占各年营业成本的比例分别为67.08%、37.45%、13.19%、11.81%。虽然报告期内,公司的关联销售以及关联采购金额总体呈现下滑的趋势,但是占比还是比较高。

据招股书“经常性关联交易”处显示,在2019年度中,派瑞特气向派瑞科技的关联销售商品金额为15,334.72万元,对派瑞特气的间接控股股东中国船舶重工集团公司第七一八研究所(以下简称“七一八所”)的关联销售商品金额为9,647.60万元。

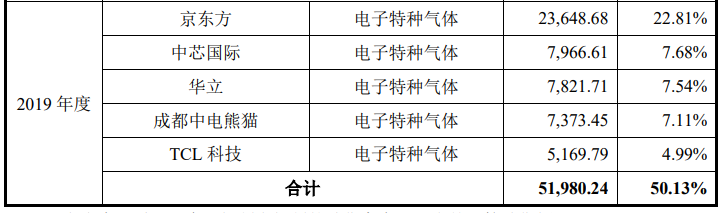

据招股书“前五大客户情况”处显示,在2019年度中,派瑞特气的第五大客户TCL科技,对应销售金额为5,169.79万元。结合2019年,派瑞特气对派瑞科技和七一八所的关联销售商品的金额来看,派瑞科技和七一八所应该为派瑞特气2019年度的前五大客户,可是,招股书“前五大客户情况”处披露的2019年前五大客户中却未见派瑞科技和七一八所的身影。

(截图来源于派瑞特气招股书)

(截图来源于派瑞特气招股书)

据招股书“报告期内公司前五大供应商”处显示,报告期内,中国船舶集团一直为派瑞特气的前五大供应商,其中2019年和2020年为第一大供应商,对应采购金额分别为27,213.68万元和25,840.41万元。

(截图来源于派瑞特气招股书)

(截图来源于派瑞特气招股书)

由于中国船舶集团系派瑞特气关联方,所以相关交易按关联交易进行披露,据招股书“经常性关联交易”处显示,2019年和2020年,派瑞特气关联采购商品与接受劳务的金额合计分别为20,934.52万元和25,327.04万元。经对比发现,在2019年和2020年度中,派瑞特气招股书披露的对中国船舶集团的采购金额竟然比其披露关联采购商品与接受劳务的金额合计还分别高出6,279.16万元和513.37万元。

(截图来源于派瑞特气招股书)

(截图来源于派瑞特气招股书)

靠降价来获取市场份额,境外产品价格显著低于境内

作为国内电子特种气体的龙头企业,派瑞特气的产能及收入规模位居国内企业第一位。根据集成电路材料产业技术创新联盟调研数据显示,2019-2021年,派瑞特气在电子特种气体的市场占有率分别为16.32%、15.98%、18.51%,稳居国内第一,其中,在集成电路领域的市场占有率分别为20.17%、26.92%、27.96%,受益于集成电路产业规模的发展,公司集成电路用电子特种气体销售收入规模逐年提高,市场占有率也逐年提升且位居国内企业第一。

在市场占有率位居国内第一的背后,派瑞特气存在核心产品降价促销,且境内外产品价格存在差异的问题,这已引起证监局的注意。

报告期内,派瑞特气三氟化氮和六氟化钨收入合计占主营业务收入的89.49%、89.08%、87.19%、84.80%,而随着市场竞争加剧,两大类产品价格均出现下滑。其中,2020年及2021年三氟化氮平均单价分别下降了5.91%、4.70%,同期六氟化钨平均单价下降幅度分别为8.27%、5.76%。在降价促销的背景下,派瑞特气的产品销量也明显提升。2020年及2021年,其三氟化氮销售数量增幅分别为14.47%、36.21%;而六氟化钨销量增幅分别为98.28%、57.05%。

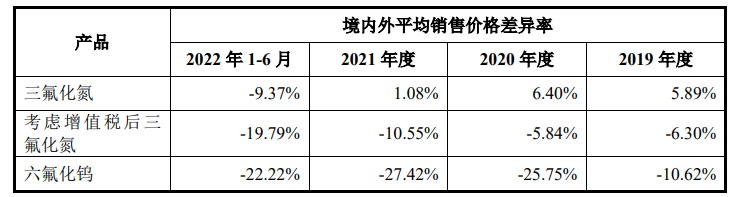

值得注意的是,虽然派瑞特气给国内厂商进行销售返利,但其境内外平均销售价格差异率(差异率=境外平均销售价格-境内平均销售价格)/境内平均销售价格)均处于负值,即境内平均销售价格高于境外平均销售价格。报告期各期,增值税后三氟化氮境内外平均销售价格差异率分别为-6.30%、-5.84%、-10.55%、-19.79%,不断扩大;同期六氟化钨境内外平均销售价格差异率分别为-10.62%、-25.75%、-27.42%、-22.22%,总体也呈现不断扩大趋势。

(截图来源于派瑞特气首轮问询函)

(截图来源于派瑞特气首轮问询函)

对于报告期内境外平均销售单价明显低于境内含增值税平均销售单价,派瑞特气解释称主要为了抢占境外市场份额。数据显示,电子特气市场目前被国外大型企业牢牢占据。其中,林德、液化空气、大阳日酸、空气化工4大国际巨头市场份额超过70%。

除了国际竞争对手外,近年来国内厂商也纷纷布局含氟电子特气领域。随着相关产能的释放,派瑞特气在国内也将面临着激烈的市场竞争,未来派瑞特气靠降价来获取市场份额又是否能持续著效呢?

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。