金海通IPO | 业绩呈现“过山车”式,单一客户依赖,信披数据真实性存疑

中沪网了解到,证监会第十八届发行审核委员会定于2022年11月10日召开2022年第126次发行审核委员会工作会议,届时将审议天津金海通半导体设备股份有限公司(以下简称“金海通”)的首发事项。

据悉,金海通是一家从事研发、生产并销售半导体芯片测试设备的高新技术企业,属于集成电路和高端装备制造产业,公司深耕集成电路测试分选机(Testhandler)领域,主要产品测试分选机销往中国大陆、中国台湾、欧美、东南亚等全球市场。

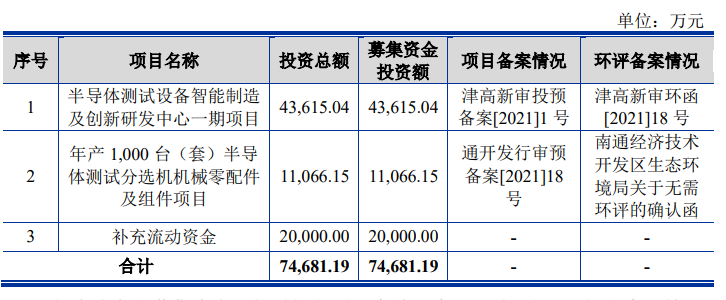

据招股书显示,金海通本次拟募集资金74,681.19万元,募集资金扣除本次发行费用后将用于公司半导体测试设备智能制造及创新研发中心一期项目、年产1,000台(套)半导体测试分选机机械零配件及组件项目以及补充流动资金。

(截图来源于金海通招股书)

(截图来源于金海通招股书)

中沪网查阅相关资料后,发现金海通还存在以下问题,业绩呈现“过山车”式,单一客户依赖较大;关联应收账款前后“打架”;关联应收账款前后“打架”;同月股权转让与增资价格相差较大,杨永兴仅半个月就获利550万元。

业绩呈现“过山车”式,单一客户依赖较大

据招股书财务数据显示,2018年、2019年、2020年、2021年1-6月(以下简称“报告期”),金海通实现营业收入分别为10,477.80万元、7,158.83万元、18,518.30万元、19,934.22万元;同期净利润分别为2,639.47万元、722.80万元、5,636.81万元、6,843.93万元。

从上述数据可以看出,金海通在2019年,公司业绩出现大幅度下滑。其中营业收入同比下降31.68%,净利润同比下滑72.62%。

据招股书显示,报告期内,金海通关联方通富微电子股份有限公司(以下简称“通富微电”)一直为金海通的前五大客户,公司主要对通富微电销售测试分选机及备品备件。报告期各期,公司对通富微电的关联销售金额分别为6,376.51万元、698.85万元、5,425.30万元、2,235.92万元,占当期营业收入的比例分别为60.86%万元、9.76%、29.30%、11.22%。从上述销售金额可以看出,在2020年,金海通对通富微电的销售金额大幅减少,较2019年减少了5,677.66万元,而金海通2019年营业收入较2018年减少了3,318.97万元。可见,金海通2019年之后业绩出现大幅度下滑,其主要原因就是公司对关联方大客户通富微电的销售金额大幅减少所导致,这也说明,金海通对关联方通富微电或存在较大的依赖。

资料显示,金海通IPO首先接受科创板辅导,但之后却改为申请主板上市,对此。证监会还要求金海通说明是否符合科创板发行上市要求,接受科创板辅导后改为申请主板上市的原因。但金海通更新的招股书对此却并未进行说明。

结合金海通资料来看,金海通改道至主板上市或许与其研发费用有着较大的联系。据证监会2021年4月16日发布的《科创属性评价指引(试行)》规定,拟科创板上市企业需满足,公司最近3年累计研发投入占最近3年累计营业收入比例≥5%,或最近3年累计研发投入金额≥6000万元。

报告期内,金海通研发费用金额分别717.65万元、988.14万元、1,274.28万元及892.15万元,占营业收入比例分别为6.85%、13.80%、6.88%及4.48%。公司2018年-2020年,公司累计研发投入占营业收入的比例是超过5%,但是三年累计研发投入仅为2,980.07万元,远低于6,000万元。另外,据招股书显示,报告期内,金海通可比上市公司的研发费用占营业收入的比例均值分别为19.85%、19.83%、19.09%、16.98%,可见,金海通的研发费用占营业收入的比例远低于同行业可比上市公司。

值得一提的是,若以早前业内公认的主板上市最近一年扣非净利润需8,000万以上的“红线”相较,金海通此次IPO明显不满足这一标准。报告期各期,金海通扣非净利润分别为2,638.97万元、678.24万元、5,404.85万元、6,695.09万元。可以看出,报告期内没有任何一年的扣非净利润高于8,000万元。

关联应收账款前后“打架”

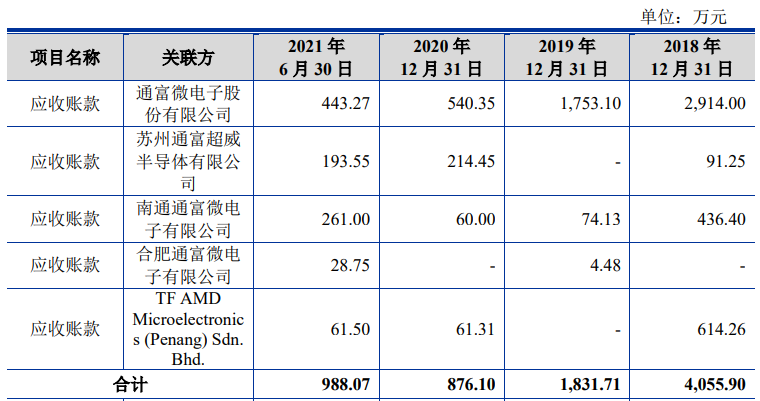

据招股书“应收关联方款项”处显示,报告期各期末。金海通对通富微电及其直接或间接控制的公司TFAMDMICROELECTRONICS(PENANG)SDN.BHD.、南通通富微电子有限公司、合肥通富微电子有限公司和苏州通富超威半导体有限公司的应收账款余额合计分别为4,055.90万元、1,831.71万元、876.10万元、988.07万元。

(截图来源于金海通招股书)

(截图来源于金海通招股书)

值得注意的是,据招股书“应收账款余额前五名客户”处显示,2018年末、2019年末、2020年末,金海通对通富微电的应收账款余额分别为4,055.90万元、1,831.71万元、881.60万元。(注:此处通富微电包括通富微电及其直接或间接控制的公司TFAMDMICROELECTRONICS(PENANG)SDN.BHD.、南通通富微电子有限公司、合肥通富微电子有限公司和苏州通富超威半导体有限公司)

(截图来源于金海通招股书)

(截图来源于金海通招股书)

经对比发现,金海通招股书前后两处披露的对通富微电的应收账款余额在2018年末和2019年末是一致的,但是2020年末公司对通富微电的应收账款余额前后却存在5.50万元。

销售金额与客户招股书披露不匹配

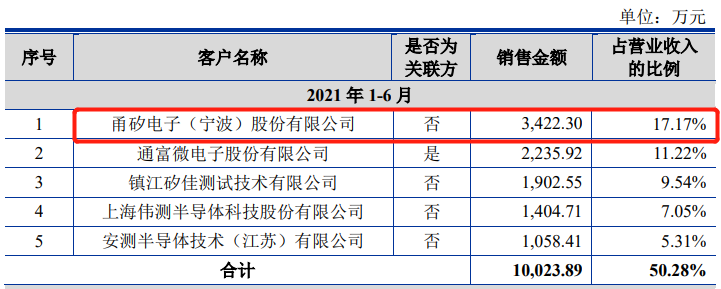

据招股书显示,甬矽电子(宁波)股份有限公司(以下简称“甬矽电子”)为金海通2021年1-6月的第一大客户,对应销售金额为3,422.30万元,公司主要向其销售测试分选机。

(截图来源于金海通招股书)

(截图来源于金海通招股书)

资料显示,甬矽电子主要从事集成电路的封装和测试业务。目前拟在科创板上市,目前刚刚完成申购,即将登陆科创板。

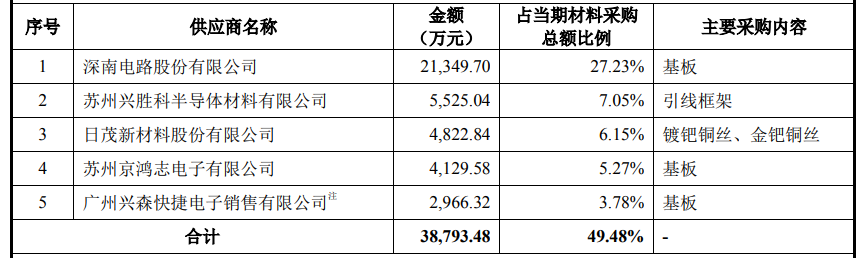

据甬矽电子招股书显示,在2021年度中,金海通并未进入甬矽电子前五大供应商之列,而2021年,甬矽电子第五大供应商为广州兴森快捷电子销售有限公司,对应采购金额为2,966.32万元,也就是说,在2021年度中,甬矽电子对金海通的采购金额将不会超过2,966.32万元,但是金海通招股书却显示,仅在2021年上半年,金海通对甬矽电子的采购金额就达到3,422.30万元,高出455.98万元。

(截图来源于甬矽电子招股书)

(截图来源于甬矽电子招股书)

同月股权转让与增资价格相差较大,杨永兴仅半个月就获利550万元

除上述问题外,金海通的历史上的股权转让以及也存在疑问。

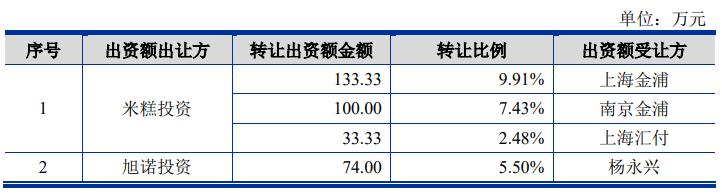

2020年10月10日,金海通有限召开股东会并作出决议,同意米糕投资将其持有的金海通有限9.91%股权(对应出资额133.33万元)以5,650.00万元的价格转让给上海金浦,转让价格为42.38元/注册资本;米糕投资将其持有的金海通有限7.43%股权(对应出资额100.00万元)以4,286.72万元的价格转让给南京金浦,转让价格为42.87元/注册资本;米糕投资将其持有的金海通有限2.48%股权(对应出资额33.33万元)以1,428.91万元的价格转让给上海汇付,转让价格为42.87元/注册资本;旭诺投资将其持有的金海通有限5.50%股权(对应出资额74.00万元)以3,300.00万元的价格转让给杨永兴,转让价格为44.60元/注册资本,其他股东放弃优先受让权。同日,上述主体分别签订了相关《股权转让协议》,具体转让情况如下:

(截图来源于金海通招股书)

(截图来源于金海通招股书)

上述股权转让中,米糕投资将股权转让给上海金浦、南京金浦和上海汇付系由间接持股转为直接持股。

2020年10月27日,金海通有限召开股东会并作出决议,同意金海通有限增加注册资本170.29万元,增资价格为52.03元/注册资本。其中,秦维辉以货币出资2,600.00万元,其中49.97万元作为新增注册资本,其余2,550.03万元作为资本公积;杜敏峰以货币出资2,300.00万元,其中44.21万元作为新增注册资本,其余2,255.79万元作为资本公积;余慧莉以货币出资2,000.00万元,其中38.44万元作为新增注册资本,其余1,961.56万元作为资本公积;张继跃以货币出资1,600.00万元,其中30.75万元作为新增注册资本,其余1,569.25万元作为资本公积;鲍贵军以货币出资360.00万元,其中6.92万元作为新增注册资本,其余353.08万元作为资本公积。本次增资完成后,金海通有限的注册资本增加至1,515.68万元。

从上可见,抛开米糕投资将股权转让给上海金浦、南京金浦和上海汇付系由间接持股转为直接持股外。金海通上述股权转让和增资的时间发生在同月之中,时间间隔仅相差半个月,旭诺投资将其持有的金海通有限5.50%股权(对应出资额74.00万元)以44.60元/注册资本转让给杨永兴的价格却比同月增资的价格低了52.03元/注册资本低了7.43元/注册资本。可以说,仅半个月时间,杨永兴就直接获利550万元。那么上述股权转让与增资的定价是否合理,其中是否存在股权代持或其他利益输送的问题呢?

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。