登康口腔IPO | 冷酸灵母公司欲上市,究竟“灵不灵”或存诸多疑问

中沪网了解到,据深交所网站披露,深圳证券交易所上市委员会定于2023年3月13日召开2023年第9次上市审核委员会审议会议,审核重庆登康口腔护理用品股份有限公司(以下简称“登康口腔”)首发事宜。

据悉,登康口腔是一家主要从事口腔护理用品的研发、生产与销售的专业口腔护理企业。说起登康口腔可能不少人都不认识,但说到登康口腔旗下的“冷酸灵”品牌可谓是家喻户晓,除此之外登康口腔还拥有口腔护理品牌“登康”,以及高端专业口腔护理品牌“医研”、儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品牌“萌芽”,为各年龄段消费人群提供专业化、个性化的高品质口腔护理用品。

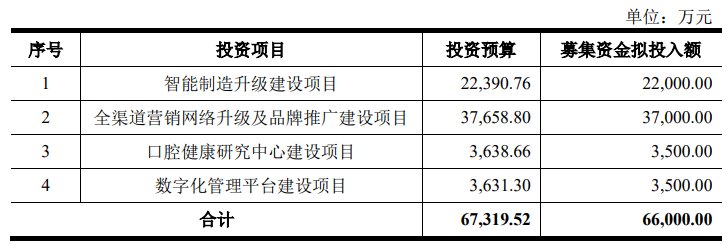

据招股书显示,登康口腔本次公开登康口腔民币普通A股数量不超过4,304.35万股,占本次发行后总股本的比例不低于25%。拟募集资金66,000.00万元,本次发行上市的募集资金扣除发行费用后,将按轻重缓急顺序投资于以下项目:

(截图来源于登康口腔招股书)

(截图来源于登康口腔招股书)

本次登康口腔如果IPO成功,将成为A股“抗敏牙膏第一股”,但经研究登康口腔的IPO战役或面临以下问题:市场份额低产品单一、偿债能力不及同行;设备成新率低产品单一、募投产能或无法消化;成立次年即成第三大客户的经销商,异常低毛利率合理性或存疑。

市场份额低产品单一、偿债能力显著弱于同行

从财务指标来看,2019年至2022年6月(以下简称“报告期”),登康口腔的营业收入分别为94,391.29万元、102,959.48万元、114,252.48万和61,069.33万元,净利润分别为6,316.30万元、9,524.03万元、11,885.91万元和5,813.11万元,业绩增长较为稳定。

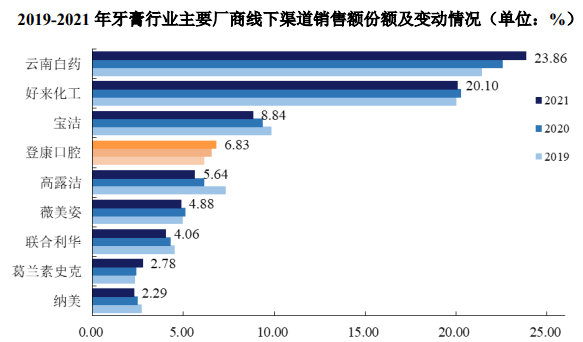

但仔细研究之下,登康口腔还有不少短板暴露出来,首先据尼尔森零售研究数据显示,牙膏行业线下渠道的销售份额中登康口腔位列第四,占6.83%,可以看到登康口腔的线下占有率和第一梯队的云南白药23.86%,好来化工20.10%,宝洁8.84%还是存在一定的差距,作为第一梯队的前三名直接占有了50%以上的市场。

(截图来源于登康口腔招股书)

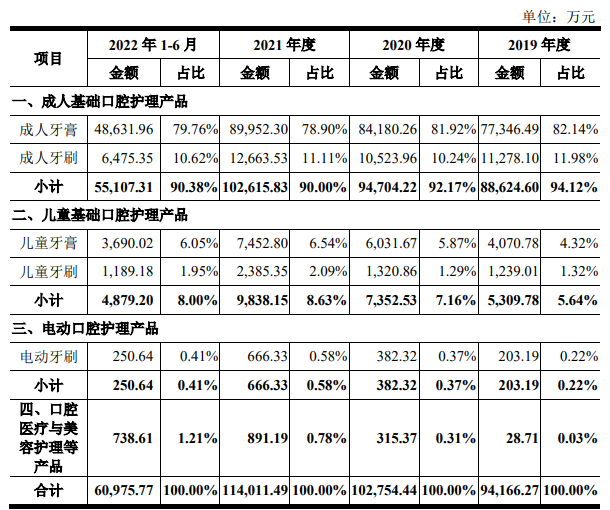

由此可见,在牙膏行业线下市场登康口腔占有的市场份额并不大,同时登康口腔主营业务收入主要依赖成人牙膏,报告期内成人牙膏占主营业务收入的比例分别为82.14%、81.92%、78.90%和79.76%。

(截图来源于登康口腔招股书)

虽然“冷酸灵”系列产品给登康口腔带来了稳定的增长,但同时也似乎是一把“双刃剑”,过分依赖“冷酸灵”,“一条腿”走路的情况下,登康口腔未来的盈利增长是否能持续或要打上“问号”。

除此之外,登康口腔的偿债能力也和同行存在较大差距,报告期内登康口腔的资产负债率分别为49.92%、47.75%、47.21%和49.60%,同期同行业上市公司平均值分别为18.79%、19.90%、20.29%和20.74%。登康口腔的流动比率分别为2.09倍、1.83倍、1.68倍和1.55倍,同期同行业上市公司平均值分别4.13倍、3.95倍、4.55倍和4.66倍。登康口腔的速动比率分别为1.61倍、1.43倍、1.22倍和0.98倍,同期同行业上市公司平均值分别3.41倍、3.40倍、3.88倍和3.93倍。综合以上,可以看到代表公司偿债能力的三大指标资产负债率、流动比率、速动比率登康口腔在报告期各期和同行的差距都相当大。

设备成新率低、产能利用率不足,募投产能或无法消化

据招股书披露,报告期各期末,登康口腔的机器设备成新率分别为19.56%、16.92%、16.87%和15.29%,同行业可比公司机器设备平均成新率分别为38.76%、43.00%、40.63%和39.09%,登康口腔的机器设备成新率远低于同行。机器设备成新率应该与企业的生产能力基本适应,该指标高表明企业机器设备比较新,对扩大再生产的准备充分,发展的可能性大。同时机器设备的成新率低,未来进行日常维护保养的费用可能增加,相应的营业成本将增加,从而导致毛利率下滑风险,影响公司的盈利水平。

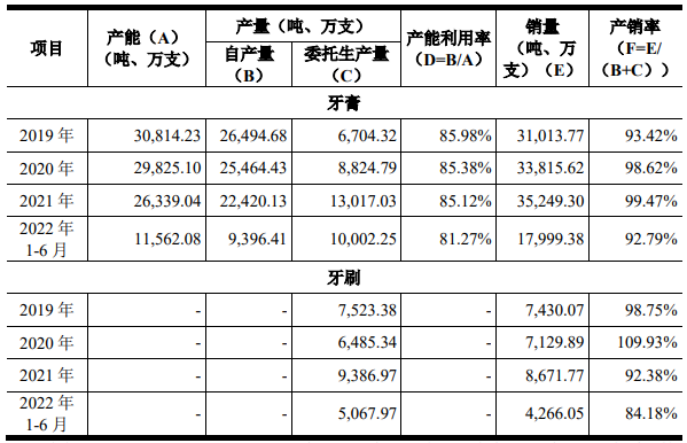

即使在机器设备成新率不足的情况下,登康口腔的产能利用率依旧不足,报告期各期登康口腔牙膏的产能利用率分别为85.98%、85.38%、85.12%和81.27%,各期产销率分别为93.42%、98.62%、99.47%和92.79%。

(截图来源于登康口腔招股书)

(截图来源于登康口腔招股书)

本次募投项目达产后,牙膏设计年产能预计将达到25,920.00万支,预计最终实现产量23,328.00万支,此部分产能的消化或并不完全,或需投入更多的资金用于市场开拓,募投项目中3.7亿元用于全渠道营销网络升级及品牌推广建设项目,其中品牌推广费用为2.28亿元,占比超六成也论证了这一点。

经销商毛利率异常,合理性存疑

报告期内,登康口腔产品销售以经销模式为主。报告期各期,登康口腔经销模式收入分别为81,572.38万元、88,245.57万元、93,041.48万元和47,379.60万元,占当年主营业务收入的比例分别为86.63%、85.88%、81.61%和77.70%。

然而在众多经销商中,有一家经销商星源(深圳)实业有限公司(以下简称“星源实业”)显得尤为特殊,相较于其他经销商45%左右的销售毛利率,登康口腔对星源实业的销售毛利率2019年为11.16%,2021年为20.59%。

(截图来源于登康口腔招股书)

对此明显偏低的销售毛利率,登康口腔方面给出的解释是星源实业的下游客户为沃尔玛,公司提供了相对有竞争力的产品、更有力的促销支持。但经查阅公开信息发现,星源实业成立于2018年1月,注册资本200万元,实缴资本0元,这说明其成立次年就成为了登康口腔的第三大经销商,同时星源实业2021年年报未显示有人员参保。

(截图来源于企查查)

(截图来源于企查查)

成立次年即以异常低的销售毛利率成为登康口腔的第三大经销商,其中的合理性或存疑问?是否涉及不为人知的利益输送?需待考证。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。