云汉芯城IPO | 募投项目合理性或遭“拷问”,还涉嫌遗漏关联方

中沪网了解到,深圳证券交易所上市审核委员会定于2023年11月9日召开2023年第81次上市审核委员会审议会议,届时将审议云汉芯城(上海)互联网科技股份有限公司(以下简称“云汉芯城”)的首发事项。

据悉,云汉芯城是一家电子元器件分销与产业互联网融合发展的创新型高新技术企业,重点聚焦电子制造产业中小批量电子元器件研发、生产、采购需求。公司通过有效运用数字技术和互联网技术,基于自建自营的云汉芯城B2B线上商城(www.ickey.cn),主要为电子制造产业提供高效、专业的电子元器件供应链一站式服务,并延伸至产品技术方案设计、PCBA生产制造服务、电子工程师技术支持等在内的多个领域。

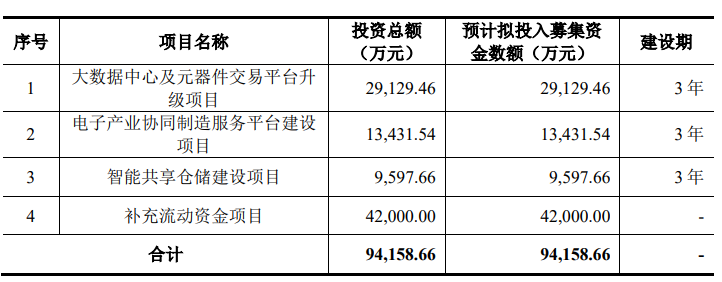

据招股书显示,云汉芯城本次拟募集资金94,158.66万元,募集资金扣除本次发行费用后将分别用于公司大数据中心及元器件交易平台升级项目、电子产业协同制造服务平台建设项目、智能共享仓储建设项目、补充流动资金项目。

(截图来源于云汉芯城招股书)

(截图来源于云汉芯城招股书)

中沪网查阅相关资料后,发现云汉芯城还存在以下问题,行业市场低迷,核心子公司被美列入“实体清单”,业绩大幅下降;募投项目大额资金用于购置房产,募资补流远超监管上线,募投项目合理性或遭“拷问”;董事对外兼职和投资隐而未宣,还涉嫌遗漏关联方。

行业市场低迷,核心子公司被美列入“实体清单”,业绩大幅下降

据招股书财务数据显示,2020年、2021年、2022年、2023年1-6月(以下简称“报告期”),云汉芯城实现营业收入分别为153,385.37万元、383,563.00万元、433,319.83万元、139,424.86万元;同期净利润分别为3,079.14万元、16,086.86万元、13,541.19万元、3,272.23万元。

从上述数据上可以看出,在2020年至2022年,云汉芯城营业收入持续增长,其中2021年云汉芯城营业收入快速增长,同比增长150.06%,净利润同比增长422.45%,不过在2022年营业收入增速明显减缓,净利润更是出现下降的情形,2022年公司营业收入同比增长12.97%,净利润同比下降15.81%,其净利润下降幅度甚至超过营业收入的增长幅度。

另外,2022年起,全球半导体行业规模增速明显下降,进入下行调整周期,2023年上半年临近本轮下行调整周期低点;加上2023年3月,云汉芯城子公司云汉香港被列入了美国―实体清单‖(EntityList),受此影响,部分云汉香港供应商停止了与云汉芯城的合作,限制政策对其业务开展造成了重大影响,云汉香港采购金额占云汉芯城总采购比重从列入“实体清单”前的15%左右,下降至低于1%。受此影响,2023年上半年云汉芯城营业收入同比下降42.29%,净利润同比下降61.44%。而公司预计2023年全年实现营业收入270,176.77万元,较上年减少37.65%,预计实现净利润为8,287.39万元,同比下降38.80,公司2023年业绩将会出现大幅度下降。

未来若中美贸易摩擦加剧,美国政府进一步限制半导体领域的技术、产品向我国转移,将可能对我国电子元器件分销领域的发展造成一定不利影响,进而对云汉芯城的境外采购和经营业绩产生不利影响。

募投项目大额资金用于购置房产,募资补流远超监管上线,募投项目合理性或遭“拷问”

据招股书显示,云汉芯城本次募投项目“大数据中心及元器件交易平台升级项目”拟在上海市松江区购置办公楼,拟投入场地费用10,512万元;“电子产业协同制造服务平台建设项目”拟在上海市松江区购置及租赁房产用于募投项目的建设,拟购买房产为普通写字楼、厂房拟投入场地费用3,966.00万元。可以看出,云汉芯城这两大募投项目中将共计有14,478万元用于购买房产,使用募集资金金额较大。而上述问题也引起了深交所的关注,在首轮问询函中便要求云汉芯城补充说明,“大数据中心及元器件交易平台升级项目”、“电子产业协同制造服务平台建设项目”购置房产以及项目实施的必要性、合理性,是否存在变相用于房地产开发等情形。

另外,还需注意的是,云汉芯城本次最大募投项目为“补充流动资金项目”,据招股书显示,云汉芯城本次募集资金将有42,000万元用于补充流动资金,占募资总额的比例为44.61%,差不多接近募资总额的一半。

需要指出的是,据2020年2月14日证监会修订发布的《发行监管问答——关于引导规范上市公司融资行为的监管要求》明确,为规范和引导上市公司聚焦主业、理性融资、合理确定融资规模、提高募集资金使用效率,防止将募集资金变相用于财务性投资,再融资审核按以下要求把握:上市公司应综合考虑现有货币资金、资产负债结构、经营规模及变动趋势、未来流动资金需求,合理确定募集资金中用于补充流动资金和偿还债务的规模。通过配股、发行优先股或董事会确定发行对象的非公开发行股票方式募集资金的,可以将募集资金全部用于补充流动资金和偿还债务。通过其他方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%;对于具有轻资产、高研发投入特点的企业,补充流动资金和偿还债务超过上述比例的,应充分论证其合理性。

据招股书显示,截至2023年6月30日,云汉芯城资产总额为96,371.79万元,报告期各期,公司研发费用金额分别为2,354.16万元、3,691.58万元、6,169.79万元和2,551.49万元,占各期营业收入的比例分别为1.53%、0.96%、1.42%和1.83%,各期占比均不足2%。很明显可以看出,云汉芯城并不属于轻资产、高研发投入特点的企业。也就是说,云汉芯城募资资金用于补充流动资金的金额占募资总额的比例已经超出了证监会规定的30%的监管要求上限。而且云汉芯城另一边还存在募集大额资金用于购买房产,这不免让人再次怀疑云汉芯城本次IPO募投项目必要性以及合理性。

董事对外兼职和投资隐而未宣,还涉嫌遗漏关联方

根据《公开发行证券的公司信息披露内容与格式准则第57号——创业板公司招股说明书》第四十三条规定,云汉芯城应披露董事、监事、高级管理人员及其他核心人员的简要情况,主要业务经历及实际负责的业务活动;对云汉芯城设立、发展有重要影响的董事、监事、高级管理人员及其他核心人员,还应披露其创业或从业历程;同时,云汉芯城还应说明董事、监事、高级管理人员及其他核心人员的兼职情况及所兼职单位与云汉芯城的关联关系。

王大鹏现担任云汉芯城董事,据招股书显示,王大鹏除在云汉芯城处任职外,对外还兼任多家企业董事以及监事,其中,王大鹏就任云汉芯城股东深圳市创新投资集团有限公司(以下简称“深创投”)旗下公司江苏红土智能创业投资管理企业(有限合伙)投资部副总经理。值得注意的是,云汉芯城招股书对王大鹏的对外兼职情况并未详尽披露。

据天眼查显示,南京红土创业投资有限公司(以下简称“南京红土”)成立于2010年5月31日,同样系云汉芯城股东深创投旗下成员公司,王大鹏系南京红土董事会成员,目前担任其董事一职,但是发行任招股书对王大鹏担任南京红土董事一职却只字未提。

另外,根据《深交所创业板规则关于关联方及关联交易的认定》,控股股东及公司的董事、监事和高级管理人员及其关系密切的家庭成员控制或担任董事(独立董事除外)、高级管理人员或重大影响的除公司以外的其他企业为本公司的关联法人。也就是说,南京红土还应该认定为云汉芯城关联方,因此云汉芯城此举还涉嫌遗漏关联方。

此外,天眼查还显示,广州江和顺贸易有限公司(曾用名:惠友户通投资移民(广州)有限公司,以下简称“江和顺”)成立于2107年6月9日,2019年3月27日,王大鹏通过股权转让的方式成为江和顺股东,目前持有江和顺20%的股权,同时王大鹏开始担任江和顺兼职,而云汉芯城招股书对江和顺也是只字未提。

免责声明: 如有关于作品内容、版权或其它问题请于作品发布后的30日内与我们联系。